Негосударственное пенсионное обеспечение (страхование) в России

В настоящий момент участниками системы негосударственного пенсионного обеспечения являются 7 миллионов человек, и с каждым днем их число только увеличивается. Сегодня мы поговорим о том, что собой представляет негосударственное пенсионное обеспечение, а также о каких особенностях формирования будущей пенсии следует знать.

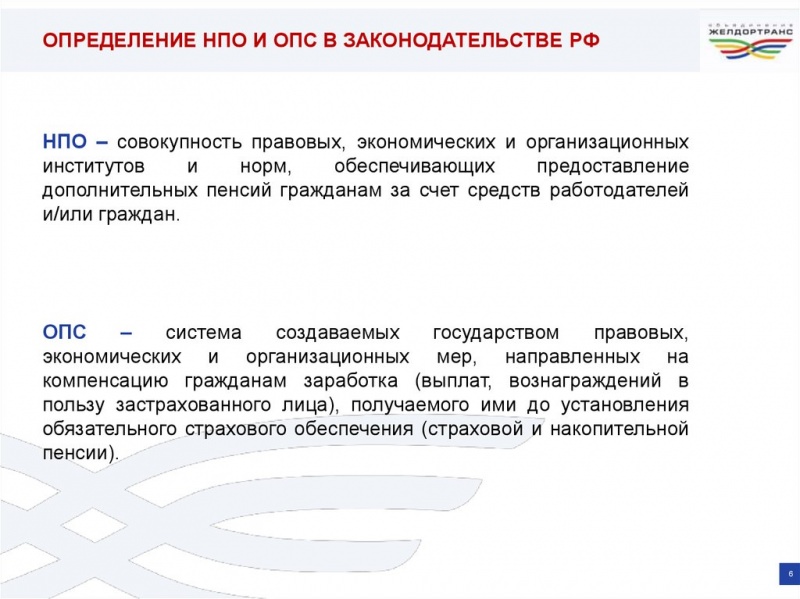

НПО в РФ

Что такое негосударственное пенсионное страхование?

Негосударственное пенсионное обеспечение – это дополнительная выплата средств, устанавливаемая к основной пенсии, и формируемая за счет личных взносов гражданина.

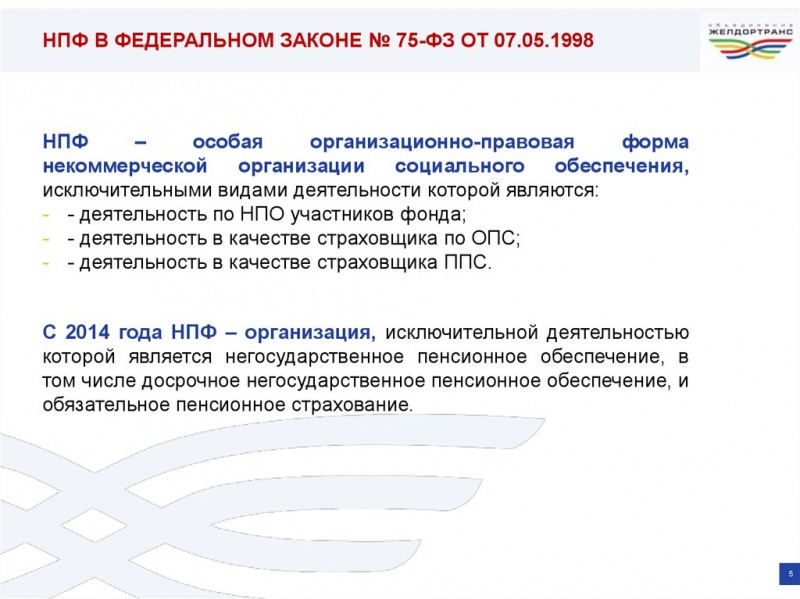

Порядок формирования и выплаты негосударственной пенсии регламентирован ФЗ №75 «О государственных пенсионных фондах». Этот же документ регулирует взаимоотношения между участниками данного типа пенсионного обеспечения.

О том, что такое НПО, подробно рассказывается в следующем видео:

В чем отличие от государственного?

Отличительными чертами рассматриваемого вида пенсионного обеспечения специалисты считают:

- необязательность наличия страхового стажа;

- возможность самостоятельного определения суммы и периодичности уплаты взносов;

- наличие права расторгнуть договор и вернуть все уплаченные средства.

Кроме того, государственная пенсия выплачивается за счет средств ПФР, в то время как за выплату негосударственных пенсий отвечают НПФ,

С кем заключается договор негосударственного пенсионного обеспечения?

Основным условием участия в системе негосударственного пенсионного обеспечения является заключение соответствующего договора с выбранным фондом.

При этом сторонами договора в таком случае являются:

- НПФ, действующий на основании полученной лицензии;

- вкладчик, вносящий платежи;

- участник, которому уже выплачивается или должна будет выплачиваться негосударственная пенсия.

Согласно законодательству вкладчиками могут быть как физические, так и юридические лица.

В первом случае граждане лично уплачивают взносы и при этом одновременно являются и участниками договора. Во втором случае взносы уплачиваются организациями в пользу работников.

Как стать участником НПО: что делать и куда обращаться?

При подписании договора с НПФ гражданин должен выбрать одну из предложенных ему фондом схем.

Пенсионная схема – это перечень условий, определяющих порядок уплаты взносов и выплаты негосударственной пенсии.

В отношении уплаты пенсионных взносов выделить можно следующие схемы:

- по числу вкладчиков: с единственным лицом или паритетная (при участии сотрудников и работодателей;

- по виду открываемого счета: индивидуальные (с перечислением средств на именной счет) и солидарные (уплата взносов в пользу заранее определенного круга лиц).

Что касается выплаты негосударственной пенсии, то схемы могут быть срочными (выплаты производятся в течение срока, указанного в договоре) и бессрочными (при наличии средств на счете пенсионер находится на пожизненном обеспечении НПФ).

Следует отметить, что размер взносов, продолжительность и периодичность их уплаты вкладчик определяет самостоятельно.

Наиболее часто платежи перечисляются со следующей периодичностью: раз в месяц, раз в квартал, раз в полгода, раз в год.Единовременное внесение средств используется достаточно редко.

Уплата взносов производится в порядке, предусмотренном заключенным договором. При этом способов перечисления средств существует несколько, в том числе через почту (переводом), банковские учреждения (безналичным переводом) и бухгалтерию работодателя (за счет удержания из заработной платы).

Таким образом, для получения дополнительной пенсии в будущем необходимо придерживаться следующей последовательности действий:

- выбрать НПФ;

- заключить договор и утвердить план платежей;

- производить взносы согласно договору.

Образец договора негосударственного пенсионного обеспечения «Сбербанка»

В договоре негосударственного пенсионного обеспечения стороны отражают не только права и обязанности участников, но и принципы их взаимодействия. В связи с этим перед составлением договора клиенту НПФ необходимо определить для себя:

- желаемую сумму будущей пенсии;

- приемлемый период выплаты пенсии;

- удобный график уплаты взносов.

По сути, такой договор представляет собой соглашение между пенсионным фондом и вкладчиком, заключаемое в пользу участника договора.

Требования к содержанию договора определены статьей 12 ФЗ №75 от 07.05.1998 года.

Составляется договор в двух экземплярах, обладающих одинаковой юридической силой для каждой из сторон. Срок действия данного документа равняется периоду выполнения сторонами оговоренных обязательств.

Выглядит такой договор, как правило, следующим образом:

По желанию вкладчика договор с НПФ может быть расторгнут в любой удобный момент. Также основанием для разрыва договорных отношений является смерть участника, но в таком случае пенсионные накопления гражданина могут быть унаследованы его правопреемниками.

Как происходит выплата негосударственного обеспечения и его размер?

Для установления негосударственного пенсионного обеспечения участнику системы НПО необходимо обратиться в соответствующий фонд с заявлением о назначении выплат и пакетом документов, список которых зависит от правил конкретного учреждения.

Датой назначения негосударственной пенсии по умолчанию считается дата обращения заявителя за ее назначением. При этом раньше возникновения соответствующего права данная выплата назначена быть не может.

Срок перечисления денежных средств составляет, как правило, 30 календарных дней с момента подачи заявления.

Размер будущих выплат зависит от таких параметров, как:

- правила выбранного пенсионного фонда;

- пенсионная схема, указанная в договоре;

- сумма накоплений на момент оформления выплат.

Следует отметить, что размер негосударственного обеспечения может быть увеличен в связи с получением дохода от инвестирования средств по итогам календарного года.

После установления пенсионных выплат фонд направляет в адрес заявителя уведомление о назначении пенсии с указанием начисленной суммы и периода, в течение которого средства будут выплачиваться.

Способов получения пенсии участником рассматриваемой системы существует несколько: на банковский счет, на карту или почтовым переводом. При этом способ доставки средств пенсионер выбирает самостоятельно.

Возможна ли досрочная негосударственная пенсия?

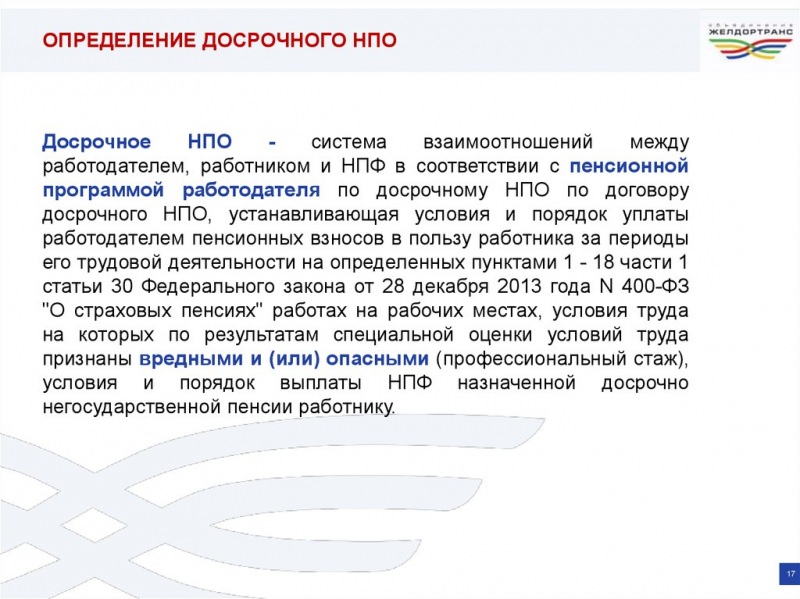

Согласно законодательству негосударственная пенсия может быть назначена ранее общеустановленного возраста, а значит и выплачиваться в досрочном порядке. Причиной тому может послужить занятость участника договора на определенных видах работ, определенных пунктом 1 статьи 30 ФЗ №400 «О страховых пенсиях».

Важно учесть, что для признания условий труда на подобных работах опасными и вредными должна быть проведена специальная оценка. В настоящий момент она является заменой существовавшей раньше аттестации рабочих мест в связи с принятием закона №426 «О специальной оценке условий труда».

По результатам такой оценки условиям труда присваивается соответствующий класс опасности.

Если речь идет о третьем или четвертом классе опасности (вредных и опасных условиях труда), то работодателю предстоит уплачивать в государственный пенсионный фонд страховые взносы по особому дополнительному тарифу, соответствующему условиям труда, или дополнительно вносить платежи в негосударственное пенсионное учреждение.

На вступление в систему досрочного негосударственного пенсионного обеспечения по второму варианту необходимо согласие работника. При этом пенсионную программу выбирает сам работодатель.

Требования к договору досрочного НПО определены на законодательном уровне и регламентируются статьей 36.33 ФЗ №75 от 07.05.1998 года.

Следует отметить, что нижняя граница ежемесячных взносов на досрочное НПО определяется следующим образом:

- не ниже 2 процентов дохода работника, трудящегося во вредных условиях;

- не ниже 4 процентов всех выплат сотрудника, занятого на рабочем месте в опасных условиях труда.

Кроме того, пенсионная программа работодателя может включать в себя возможность участия работника в формирования дополнительной пенсии. В таком случае часть взносов будет удерживаться из зарплаты самого сотрудника.

Досрочное негосударственное пенсионное обеспечение — Виртуальная школа пенсионера

ПодробностиКатегория: Пенсионная реформа с 2015 года

(Федеральный закон от 07.05.1998 г. № 75-ФЗ «О негосударственных пенсионных фондах», Федеральный закон от 28 декабря 2013 г. № 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах»)

Механизм функционирования системы Досрочного негосударственного пенсионного обеспечения

На приведенной картинке показан механизм функционирования системы Досрочного негосударственного пенсионного обеспечения на базе негосударственных пенсионных фондов с учетом требований и в порядке, установленном Федеральным законом от 07.05.1998 г. № 75-ФЗ «О негосударственных пенсионных фондах» и Федеральным законом от 28 декабря 2013 г. № 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах».

Договор досрочного негосударственного пенсионного обеспечения – заключается между работодателем и негосударственным пенсионным фондом.

Негосударственный пенсионный фонд – по Договору досрочного негосударственного пенсионного обеспечения осуществляет выплату негосударственной пенсии ранее общеустановленного пенсионного возраста в связи с занятостью на работах, указанных в Списках № 1 и № 2 и в Малых Списках.

Пенсионная программа по досрочному негосударственному пенсионному обеспечению*

С учетом требований и в порядке, установленном Федеральным законом от 07.05.1998 г. № 75-ФЗ «О негосударственных пенсионных фондах» и Федеральным законом от 28 декабря 2013 г.

№ 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах» разрабатывается, утверждается и регистрируется Пенсионная программа по досрочному негосударственному пенсионному обеспечению.

Пенсионная программа по досрочному негосударственному пенсионному обеспечению — Документ, разрабатываемый, утверждаемый и регистрируемый с учетом требований и в порядке, установленном Федеральным законом от 07.05.1998 г. № 75-ФЗ «О негосударственных пенсионных фондах» и Федеральным законом от 28 декабря 2013 г.

№ 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах», и определяющий порядок и условия создания и функционирования системы досрочного негосударственного пенсионного обеспечения у вкладчика, являющегося работодателем по отношению к участникам — работникам, занятым на рабочих местах, условия труда на которых по результатам специальной оценки условий труда признаны вредными и (или) опасными.

Пенсионная программа по досрочному негосударственному пенсионному обеспечению

Согласие работника на осуществление в его пользу работодателем досрочного негосударственного пенсионного обеспечения выражается путем включения в трудовой договор соответствующего положения о присоединении к пенсионной программе работодателя и заключением работодателем с работником отдельного соглашения о досрочном негосударственном пенсионном обеспечении.

Негосударственная пенсия в 2018 году — что это такое, кто ее получает, стоит ли, плюсы и минусы

1 0 1810

Осуществлять материальную поддержку граждан, которые не могут по разным причинам трудиться и получать с этой деятельности доход – первоочередная обязанность государства.

Для этой цели в России создана обширная система пенсионного обеспечения. Однако, выплатой пенсий занимается не только государственная структура, а целый ряд негосударственных организаций.

Кроме государственного пенсионного обеспечения на государственном уровне закреплено право осуществлять деятельность и негосударственным пенсионным фондам. По сути ,эти организации являются частными компаниями.

Пенсионные накопления в таких фондах складываются за счет добровольных взносов граждан согласно заключенному договору.

Как работает

Принцип работы негосударственного пенсионного фонда такой же, как и у Государственного.

Главное отличие заключается в том, что ПФР самостоятельно устанавливает размер и график пенсионных выплат, отталкиваясь от действующего российского законодательства. А в НПФ будущий пенсионер сам может определить сумму и график осуществления взносов.

Если накопленных на счету гражданина средств достаточно, то Фонд осуществляет их инвестирование в различные коммерческие проекты.

Подобные процессы имеют под собой две цели:

- увеличение первоначальной суммы, составленной из денежных взносов будущего пенсионера;

- защита существующих накоплений от ежегодной инфляции.

Сам процесс инвестирования может быть прозрачен, а может быть и закрыт для клиентов Фонда. В любом случае при заключении договора следует оговорить максимум гарантий защиты пенсионных накоплений.

Следует очень тщательно изучить договор перед подписанием и проследить, чтобы в нем обязательно был зафиксирован порядок будущей индексации и корректировок денежных выплат.

Кто ее получает

Получателем пенсионных выплат является лицо, в пользу которого был подписан договор с фондом. Причем заключать такое соглашение может не только физическое лицо, которое впоследствии становится получателем выплат, но и организация.

Например, работодатель, который решил проявить заботу о своих сотрудниках, составляет коллективный договор с НПФ.

Как осуществляется выплата

Чтобы негосударственный фонд осуществлял выплаты денежных средств, необходимо стать его вкладчиком. Вся процедура начинается с подписания договора между будущим пенсионером и НПФ.

Пошагово процесс этот выглядит следующим образом:

- гражданин приходи в офис выбранной компании и составляет заявление в установленной форме с просьбой заключить пенсионный договор;

- сотрудники фонда после одобрения кандидатуры заявителя составляют приблизительную схему будущего инвестирования накоплений;

- если такие программы устраивают потенциального клиента, то между ним и фондом заключается договор;

- клиент, исходя из оговоренных графиков, платежей вносит на специальный счет денежные взносы;

- когда клиент достигает оговоренного в договоре возраста либо иных обозначенных условий, фонд производит пенсионные выплаты на его счет.

Когда формируется сумма выплат, то начисления делают не только на накопленные средства от взносов, но и на доходную часть, образовавшуюся в результате инвестирования. Именно поэтому пенсия негосударственных фондов, как правило, на порядок выше, чем в ПФР.

Условия пенсионных выплат в первую очередь зависят от того тарифного плана, который изначально выбрал клиент. В существующей практике есть несколько стандартных схем, по которым работают и осуществляют пенсионные выплаты негосударственные фонды.

Схема № 1:

Схема № 2:

- потенциальный пенсионер при заключении договора самостоятельно устанавливает срок будущих выплат;

- график выплаты пенсии также может быть определен клиентом по желанию;

- порядок и размер будущих выплат должен быть определен договором.

Эти схемы не обязательно действуют в чистом виде. Очень часто их комбинируют по усмотрению фонда или клиента.

Какой минимальный размер негосударственной пенсии

Минимальный размер пенсии устанавливается самим фондом. Законодательно он, конечно, определен. Но это столь малая сумма, которая едва дотягивает до 200 рублей, что ее никто не принимает во внимание.

Плюсы и минусы

Принимая решение, о заключении договора с негосударственным фондом, следует как можно тщательней взвесить все за и против. У этой процедуры есть как свои положительные, так и отрицательные моменты.

К несомненным плюсам стоит отнести следующие факторы:

- потенциальный пенсионер имеет право самостоятельно определить размер и временные интервалы внесения платежей;

- будущий пенсионер может выбрать срок, с которого ему должны будут производиться начисления и размер этих выплат;

- гражданин, заключивший договор с НПФ имеет право заранее назначить себе правопреемников.

По сути, все взносы на счет Фонда можно расценивать как долгосрочный денежный вклад, на который начисляются проценты.

Плюс в отличии от государственной пенсии подобные отношения с НПФ отличает гибкость и возможность самостоятельно влиять почти на все условия осуществления платежей.

Есть у сотрудничества с негосударственным фондом и свои отрицательные стороны:

Стоит ли

Конечно, каждый вправе самостоятельно решить, обращаться ли ему в негосударственный пенсионный фонд или нет. При обсуждении этого вопроса стоит, однако, учитывать, что положительные достижения фондов значительно перевешивают отрицательные.

Опасаться маленькой индексации тоже не стоит. По крайней мере, в ближайшем будущем. На сегодняшний день фонды индексируют накопительные части на довольно высоком уровне.

Видео по теме:

Договор о негосударственном пенсионном обеспечении

08.05.2017Want create site? Find Free WordPress Themes and plugins.

Под пенсионным договором следует понимать документ, имеющий правовую силу, который заключается между НПФ и вкладчиком. Согласно такого договора вкладчик обязуется вносить в фонд отчисления (пенсионные взносы), размер и график которых он сам выбирает согласно пенсионной схемы.

При заключении такого договора законодательство России находится полностью на стороне вкладчика, так как именно он несет большие риски и может потерять свои накопления, в случае если фонд недобросовестно будет относиться к чужим денежным средствам. Так, договор негосударственного пенсионного обеспечения может быть расторгнут в одностороннем порядке, если вкладчику покажется, что фонд ведет незаконную или мошенническую деятельность.

Процесс расторжения пенсионного договора имеет нюанс – невозможно требовать перечисления всей суммы накоплений в другой пенсионный фонд или получить на руки до наступления этапа пенсионных выплат. По правилам фондов их обязательства делятся на два этапа, четко ограниченных во времени:

- Обеспечение накопления и сбережение пенсионных взносов. Он длится на протяжении трудоспособного возраста участника.

- Обеспечение выплат согласно выбранной пенсионной схеме – наступает после достижения участником пенсионного возраста.

- Требовать свои накопления на первом этапе, значит подвергать рискам фонд, за это придется заплатить штраф, а при расторжении договора можно будет потребовать выплаты своих сбережений частями.

- Письменный вариант, заверенный нотариально в нескольких экземплярах. О заключении пенсионного договора в устной форме не может быть речи, так как он имеет большое количество условий, обязательств и «подводных камней». Количество экземпляров договора должно соответствовать количеству участников (два или три), один из которых остается в фонде, а остальные выдаются на руки участникам.

- Обязательное приложение к договору, которое содержит разъяснительную памятку основных положений контракта, копию пенсионной схемы, вытяжки из устава фонда или его полную копию. Это необходимо для того, чтобы фонды не могли менять положения устава и ущемлять своих вкладчиков в правах.

- Так как к моменту выплат по НПО люди достигают преклонного возраста, то иметь разъяснение договора на руках – очень гуманно.

Негосударственные пенсионные фонды практически никогда не функционируют самостоятельно и прибегают к помощи управляющих компаний, тогда сведения о такой организации и её реквизиты должны быть указаны в договоре. Это касается и хранителя денежных накоплений – банка, который имеет большое значение при выборе НПФ.

Среди обязательных пунктов пенсионного договора должны быть такие:

- личные данные вкладчика и участника НПО (паспортные данные, ИНН, реквизиты юридического лица), если это одно и то же лицо, тогда указать об этом в договоре;

- указание выбранной пенсионной схемы и её основные положения;

- сроки договора и условия его расторжения (как правило договор НПО является бессрочным и заканчивается по полному выполнению своих обязательств сторонами);

- обязанности, права и ответственность за невыполнение обязанностей сторон.

Отсутствие хотя бы одного пункта в договоре может привести к признанию его неправомочным в случае судебных разбирательств.

Участники или стороны пенсионного договора

Пенсионный договор может заключаться двумя сторонами. Первая сторона – это сам фонд, осуществляющий негосударственное пенсионное обеспечение. Это лицензированная организация, которая аккумулирует денежные средства будущих пенсионеров, а после выплачивает им положенные суммы денег в качестве дополнительной пенсии.

Вторая сторона договора – это вкладчик, тот, кто вносит пенсионные взносы в фонд. Вкладчиком может быть обычный человек — физическое лицо, имеющее гражданство России, лицо иностранного гражданства или лицо без гражданства. Этот аспект важен для России, тем, что большое количество мигрантов, живущих в России долгий срок, также могут обеспечить себе достойную старость.

Вкладчиком может выступать и юридическое лицо, организация, желающая обеспечить достаток своим работникам после ухода на заслуженный отдых. В таком случае пенсионный договор будет заключаться в пользу третьего лица или лиц – участников НПО. И вкладчик, и участник НПО будут в праве требовать от фонда выполнения своих обязательств в случае наступления конфликтной ситуации.

Таким образом, чтобы стать участником НПО нужно либо самостоятельно заключить договор с фондом, либо стать сотрудником организации, которая производит отчисления в НПФ на своих работников.

Проблема пенсионной системы в России известна давно и требует немедленного решения. Достойно жить на мизерную пенсию, похожую на пособие, человеку, отработавшему всю свою жизнь просто невозможно. В связи с этим правительство России решило реформировать всю систему и предложило негосударственное пенсионное обеспечение (НПО).

Что такое негосударственное пенсионное обеспечение?

Гражданину России сегодня доступны два способа обеспечения своей старости:

- Государственное пенсионное обеспечение – общепринятая система, которая имеет обязательный характер отчислений с получаемых доходов. То есть человек, имеющий стаж работы, может претендовать на получение пенсии по достижении пенсионного возраста, согласно своим отчислениям и уровня доходов. Однако, размер отчислений в ПФ настолько мал, что трудоспособное население не в состоянии обеспечивать всех пенсионеров, что влечет за собой маленький размер пенсий.

- Негосударственное пенсионное обеспечение – новая система, способная обеспечить достойный уровень жизни в нетрудоспособном возрасте. НПО предполагает, что физическое или юридическое лицо добровольно заключает пенсионный договор и производит отчисления (пенсионные взносы) согласно установленного графика на протяжении трудоспособного возраста. После достижения пенсионного возраста, человек получает свои накопления частями в виде негосударственной пенсии.

Чтобы стать участником НПО следует найти надежный негосударственный пенсионный фонд (НПФ), имеющий лицензию на этот вид деятельности, и заключить с ним пенсионный договор.

Согласно российскому законодательству НПФ не является коммерческой организацией, то есть не стремиться получать личную выгоду от вкладов участников.

Деятельность таких организаций четко регламентируется законодательной базой:

- — №75-ФЗ от 07.05.1998

Негосударственное пенсионное обеспечение в РФ – кем осуществляется в 2018 году

Правительство Российской Федерации имеет собственную программу социальной поддержки людей преклонного возраста, реализация которой возложена на Пенсионный фонд.

Однако ежегодно большое количество россиян обращаются в частные коммерческие компании, чтобы оформить негосударственную пенсию.

Далее рассмотрено, как работает негосударственное пенсионное обеспечение, и какие выгоды получит пенсионер, участвуя в нем.

Негосударственное пенсионное обеспечение – это материальная поддержка гражданина после его выхода на пенсию, производящаяся за счет отчислений, которые он уплачивал ранее на добровольной основе.

Она может стать не только дополнительной прибавкой к государственной пенсии, но и ее альтернативой для тех, у кого отсутствует трудовой стаж.

Стать участником программы негосударственного пенсионного обеспечения имеет право любой гражданин, который достиг совершеннолетия. Главное – вовремя определиться с негосударственным пенсионным фондом и перечислять в него регулярные платежи, из которых и будет формироваться будущая пенсия.

Существует такая практика, когда на предприятии для всех работников оформляется договор с негосударственным пенсионным фондом. Таким образом организация на протяжении всего срока, пока работник трудится в ее интересах, заботится о будущем работника, регулярно перечисляя денежные суммы в негосударственное учреждение.

Работодатель имеет возможность заключить договор без участия работника.

Заключенный с негосударственным пенсионным фондом договор регулирует размер и регулярность отчислений, а также другие нюансы пенсионной программы. Его соблюдение контролируется на федеральном уровне посредством закона о негосударственном пенсионном обеспечении, который был принят еще в 1998 году.

Разные договора, даже заключенные с одной и той же компанией, могут отличаться своими условиями. Связано это с тем, что, в силу неодинаковых финансовых возможностей каждый клиент перечисляет ту сумму, на которую он согласился, подписывая договор, а единого размера отчислений нет.

Негосударственное пенсионное обеспечение в РФ стало особенно актуально, начиная с 2012 года, когда трудовое законодательство было кардинально реформировано.

Принцип работы негосударственного пенсионного обеспечения, отличия от государственного

В целом, негосударственное пенсионное обеспечение похоже на государственное, но имеется ряд существенных отличий:

- Государственная пенсия выплачивается за счет пенсионного фонда Российской Федерации, а негосударственная – за счет негосударственного пенсионного фонда;

- Для получения негосударственного пенсионного обеспечения не обязателен страховой стаж. Это особенно актуально для людей, которые всю жизнь работают неофициально;

- У гражданина, заключающего договор с негосударственным пенсионным фондом, есть возможность самостоятельно решить, сколько денег и с какой регулярностью переводить для формирования будущей пенсии (в случае наличия такой опции у выбранного фонда);

- Договор с негосударственной структурой можно в любой момент расторгнуть. В таком случае клиент имеет право получить обратно все перечисленные деньги.

Негосударственные пенсионные фонды начинают выплачивать пенсию только при достижении гражданином пенсионного возраста.

В Российской Федерации осуществляется программа софинансирования пенсии. Правда, вступить в нее уже нельзя, но в ней осталось достаточно много активных участников. Ее суть заключается в том, что гражданин самостоятельно вносит деньги на счет накопительной части пенсии, тем самым увеличивая ее размер.

Программа софинансирования осуществляется как в Пенсионном фонде Российской Федерации, так и в негосударственных пенсионных фондах. При формировании накопительной пенсии в негосударственных фондах Пенсионный фонд регулярно передает поступившие взносы гражданина в организацию, с которой он заключил контракт и по итогам года направляет туда сумму софинансирования.

Преимущества и недостатки негосударственного пенсионного обеспечения

Негосударственное пенсионное обеспечение имеет как преимущества, так и недостатки. К преимуществам для гражданина можно отнести следующее:

- Гражданин самостоятельно уплачивает взносы, что дает возможность самостоятельно решать, сколько отчислять в негосударственный пенсионный фонд;

- При заключении договора устанавливаются периодичность и сроки выплат, а не берутся за основу общие прописанные стандарты;

- В случае, если это необходимо, клиент имеет право в любой момент расторгнуть контракт с негосударственным пенсионным фондом и получить назад все уплаченные им деньги;

- Негосударственная пенсия может быть передана по наследству;

- Если работодатель заключил договор о пенсионном обеспечении работников своего предприятия, но, при этом, сотрудник и сам является участником программы негосударственного пенсионного обеспечения, по достижению пенсионного возраста он будет получать обе пенсии;

- Возможность осуществлять вклады из материнского капитала. То есть, начисляемый материнский капитал (или его часть) будут автоматически перечисляться в негосударственный пенсионный фонд, если гражданин подаст соответствующее заявление в ПФР.

Также имеется несколько неоспоримых преимуществ для предприятий:

- Предприятие, заключившее для своих сотрудников договор о негосударственном пенсионном обеспечении, получает льготы на налогообложение;

- Проявляется лояльность работников и стимул к более продуктивной работе;

- Увеличивается уровень рабочих условий, что привлекает более квалифицированные и молодые кадры.

Самый главный недостаток состоит в том, что за такого рода пенсией стоит не государственная структура, а коммерческие компании, которым, как известно, свойственно закрываться по причине банкротства.

Вполне вероятно, что к наступлению срока получения пенсии негосударственный пенсионный фонд, с которым был подписан договор, обанкротится.

Кроме этого, негосударственная пенсия имеет следующие недостатки:

- Очень маленькая доходность. Процент доходности меньше, чем у банковских вкладов;

- В большинстве случаев получить накопленные деньги раньше срока невозможно;

- Все пенсионные накопления производятся только в рублях;

- За просрочку платежей могут назначить штраф;

- Наличие комиссии, которую берет негосударственный пенсионный фонд за свою работу;

- Вложения облагаются налогом;

- Фонд самостоятельно решает, куда будут инвестированы деньги вкладчика;

- Постоянно меняющееся законодательство может существенным образом повлиять на деятельность негосударственных фондов в худшую сторону.

Как стать участником негосударственного пенсионного обеспечения, права вкладчика и выбор пенсионных программ

Чтобы стать участником программы негосударственного пенсионного обеспечения, нужно сделать следующее:

Но, прежде чем обратиться в негосударственный пенсионный фонд, вкладчик должен ознакомиться со своими правами. Так, гражданин вправе потребовать у сотрудников компании:

Также следует иметь в виду, что сотрудники негосударственной организации не имеют права предоставить только одну программу пенсионного обеспечения. Вкладчик должен выбирать из большого числа альтернатив. Основываясь на своих потребностях, он может выбрать один из трех вариантов выплаты пенсии:

Договор негосударственного пенсионного обеспечения – что это, с кем заключается

Основным условием участия в системе негосударственного пенсионного обеспечения является заключение соответствующего договора с выбранным фондом. Его сторонами являются:

- Негосударственный пенсионный фонд, действующий на основании полученной лицензии;

- Вкладчик, вносящий платежи;

- Лицо, которому уже выплачивается или должна будет выплачиваться негосударственная пенсия.

Согласно законодательству, вкладчиками могут быть как физические, так и юридические лица. В первом случае граждане лично уплачивают взносы и одновременно являются участниками договора. Во втором случае взносы уплачиваются организациями в пользу работников.

Порядок выплаты и размер негосударственного пенсионного обеспечения

Размер выплат, которые будут начисляться в будущем гражданину, зависит от следующих факторов:

- Специфические особенности конкретного негосударственного пенсионного фонда;

- Пенсионная программа, описанная в договоре;

- Сумма отчислений на момент вступления клиента в пенсионный возраст.

Следует отметить, что размер негосударственной пенсии может быть увеличен в связи с получением дохода от инвестирования средств по итогам календарного года.

После установления пенсионных выплат фонд направляет в адрес заявителя уведомление о назначении пенсии с указанием начисленной суммы и периода, в течение которого средства будут выплачиваться.

Способов получения пенсии участником рассматриваемой системы существует несколько: на банковский счет, на карту или почтовым переводом. При этом, способ доставки средств пенсионер выбирает самостоятельно.

Досрочная негосударственная пенсия – возможна ли

Законом предусмотрено, что досрочный выход на пенсию по программе негосударственного пенсионного обеспечения возможен в том случае, если вкладчик работает по профессии, связанной с особым риском и опасностью для здоровья. Перечень таких видов работ установлен в законе о страховых пенсиях.

Для того, чтобы условия труда на таких работах признали опасными, необходимо провести специальную оценку. По ее результатам присваивается тот или иной класс опасности и определяется, имеет ли работник право на досрочную негосударственную пенсию.

Также стоит заметить, что, если условия труда считаются вредными, то для досрочного выхода на пенсию ежемесячные отчисления в негосударственный пенсионный фонд должны составлять не меньше двух процентов от заработной платы, если опасными – не меньше четырех.

Таким образом, негосударственное пенсионное обеспечение – это инвестирование средств в свою старость. Оно имеет как положительные, так и отрицательные стороны Последние связаны с определенным риском, но отношения между вкладчиком и негосударственным пенсионным фондом контролируются государством, что помогает его минимизировать.

Негосударственная пенсия — что это такое, минимальный размер, в 2018 году, накопительная

Для обеспечения своей старости, граждане РФ стараются активно влиять на процесс формирования будущих пенсионных выплат.

По этой причине уже более 7 миллионов россиян стали участниками НПО – системы негосударственного пенсионного обеспечения.

Однако некоторым гражданам по-прежнему не известно, как оформляется негосударственная пенсия, многие даже не знают, что это такое. Такое неведение не даёт им возможности гарантировать себе более стабильное будущее.

Негосударственная пенсия – это вид доплаты к основной части пособия, которую составляют накопительная и страховая пенсионные выплаты.

Основанием для зачисления негосударственной пенсии является контракт, заключённый с негосударственным пенсионным фондом (НПФ).

Гражданин, подписавший договор о получении НПО, может при необходимости расторгнуть соглашение и вернуть накопленные средства.

В целом НПО подходит под понятие о долгосрочном процентном вкладе, который можно оформить не только на себя, но и на кого-то из родственников или даже посторонних граждан.

Законодательство

Для регуляции правовых отношений в ситуациях, затрагивающих вопросы негосударственного пенсионного обеспечения, применяются следующие нормативные акты:

Видео: «Что такое негосударственный пенсионный фонд»

Кто является вкладчиком

Вкладчиком называют физическое или юридическое лицо, выступающее в роли стороны пенсионного договора и осуществляющее перечисление взносов на счёт, оформленный в НПФ.

Названия лучших организаций такого типа можно увидеть в специальных рейтингах доходности и надёжности, составленных в 2018 году.

Его нужно отличать от участника системы, которым является гражданин, получающий пенсионное обеспечение с ранее оформленного и регулярно пополняемого счёта. Если гражданин самостоятельно осуществляет уплату взносов, то он является одновременно и вкладчиком и участником.

При перечислении средств на счёт юридическим лицом, являющимся работодателем участника, у последнего формируется «корпоративная пенсия». Это должно быть отражено в трудовом договоре, заключённом с сотрудником.

Если вкладчиками станут и работодатель, и сам работник, то учёт, сделанных ими взносов будет происходить раздельно.

Плюсы и минусы негосударственной пенсии

НПО обладает следующими положительными характеристиками:

- по достижении пенсионного возраста выплаты осуществляются без учёта страхового стажа;

- общая сумма накоплений увеличивается благодаря инвестиционному доходу;

- размер пенсионных выплат и их периодичность устанавливается получателем;

- после смерти получателя, оставшиеся средства могут быть переданы по наследству правопреемникам;

- накопленные средства можно изъять досрочно.

Если в роли вкладчика выступает юридическое лицо, то это также имеет для него свои плюсы:

- уменьшение налога на прибыль (за счёт сокращения налогооблагаемой базы);

- повышение уровня лояльности работников;

- получение приоритетной позиции в вопросе привлечения иностранных инвестиций.

Есть у этой системы и минусы:

- осуществляемая в НПФ индексация средств не всегда может покрыть потери от инфляции;

- ни вкладчик, ни участник не могут выбирать, во что будут инвестированы находящиеся на счёте средства.

Он покажет, насколько выгодным будет заключённый договор для будущего пенсионера.

Особенности программы

Негосударственное пенсионное страхование – это программа, основной целью которой является обеспечение граждан РФ дополнительным доходом на момент достижения ими преклонного возраста.

Как это работает

НПО представляет собой отлаженную систему, предназначенную для максимально эффективного использования и приумножения аккумулированных средств.

Функционирует система чрезвычайно просто и в этом отношении мало чем отличается от Пенсионного фонда России. Разница заключается лишь в том, что участие в программе происходит на добровольных началах и взносы в свою пользу гражданин может делать самостоятельно.

Как только на счёте будущего пенсионера накапливается сумма определённой величины, её инвестируют.

В отдельных случаях сотрудники НПФ могут предоставить своим клиентам информацию об их инвестиционном портфеле, но чаще эти сведения остаются закрытыми.

Однако в договоре, заключённым между фондом и гражданином обязательно имеется перечень гарантий (указание на порядок проведения индексаций, корректировок, запланированных выплат).

При заключении договора на НПО осуществляются следующие действия:

Негосударственное пенсионное обеспечение формируется таким образом, что при осуществлении начислений учитываются не только средства, накопленные благодаря взносам, но и доходы, полученные в результате инвестирования.

Виды

На территории России функционирует сразу несколько НПФ:

- отраслевые (например, фонд энергетиков);

- страховые и банковские (предоставляют услугу создания специальных пенсионных счетов);

- корпоративные (НПФ формируется крупной компанией);

- региональные (фонд, функционирующий в пределах одного района или области, обязанностью которого является выплата негосударственных пенсий для бюджетников, то есть отличившихся представителей социально значимых профессий).

Как стать участником

Включение в программу пенсионного страхования может происходить одним из двух путей:

- официальное трудоустройство на предприятии, которое осуществляет пенсионные взносы в пользу своих сотрудников;

- самостоятельное обращение в НПФ с последующим заключением договора о предоставлении негосударственной пенсии.

Возможность включения гражданина в систему пенсионного обеспечения тем или иным образом никак не ограничивается.

Договор

Для получения статуса участника НПО гражданину потребуется заключить с выбранным фондом договор, сторонами которого станут:

- лицензированный НПФ, отвечающий за выплату негосударственной пенсии в случаях, предусмотренных договором;

- вкладчик, ответственный за перевод взносов;

- участник, который будет или уже является получателем негосударственных пенсионных выплат.

Обязательства НПФ определяются правилами, утверждёнными его советом директоров. Они отражают информацию касающуюся:

- используемых пенсионных схем;

- оснований для выплаты пенсии (ряд страховых случаев или наличие дополнительных оснований) и т.д.

Кроме того, в тексте договора должна содержаться следующая информация:

Договор перестаёт считаться действительным в случае ликвидации НПФ, либо если по иску одной из сторон было принято судебное решение.

Выбор схемы

Пенсионная схема – это ряд положений, регулирующих порядок уплаты пенсионных взносов и последующего предоставления пособия. Она выбирается из общего, представленного в Правилах, перечня.

Выделяют несколько видов пенсионных схем, в зависимости от:

- числа вкладчиков: с одним человеком (который одновременно является и вкладчиком, и участником); паритетная (сторонами договора являются работодатели и их сотрудники);

- разновидности открываемого счёта: солидарные (взносы осуществляются в пользу предварительно обозначенной группы лиц); индивидуальные (деньги перечисляются на индивидуальный счёт одного человека).

- срока действия: срочные (пособие зачисляется получателю в течение ограниченного временного промежутка, указанного в договоре); пожизненные (деньги выплачиваются пенсионеру на протяжении всей жизни, если на его счёте достаточно средств).

Порядок внесения взносов

Заключая соглашение с НПФ, вкладчик сам устанавливает:

- периодичность осуществления взносов:

- каждый месяц;

- каждые 3 месяца;

- каждые 6 месяцев;

- ежегодно;

- полностью одной суммой.

- способ отправки средств:

- почтовым переводом;

- через Сбербанк по безналичному расчёту;

- через бухгалтерию предприятия-работодателя (в форме удержаний из зарплаты).

Все необходимые платежи можно осуществлять только в рублях.

Кроме того, вкладчик может делать произвольные по объёму взносы, в дополнение к тем, которые предусмотрены графиком договора.

Как происходит выплата

Чтобы гражданину начали перечислять пенсию, ему потребуется подать соответствующее заявление тем, кто её назначает (в отделение НПФ, где происходило оформление договора), а также предъявить пакет необходимых документов (их точный перечень в разных фондах может быть различен).

Дата назначения негосударственной пенсии совпадает с днём обращения участника системы.

Первая месячная выплата должна осуществиться в течение ближайших 30 дней после этого. Однако денежные средства нельзя перечислить раньше, чем у гражданина появятся права на них.

Объём и сроки выплаты средств будут определяться сразу несколькими моментами:

- правилами НПФ;

- выбранной пенсионной схемой;

- количеством накопленных на момент оформления пенсии средств.

Также НПО увеличивается благодаря инвестиционной прибыли, полученной за последний год.

Средства могут направляться пенсионеру несколькими способами:

- на банковский счёт;

- на карту;

- по почте (переводом).

Все данные, которые необходимы для этого, должны быть указаны в заявлении гражданина.

Если личные (адрес, номер телефона и т.д.) или иные данные получателя меняются, то следует как можно скорее отправить в НПФ уведомление с обновлёнными данными.

В ответ гражданину также направляется бумага с указанием того, где и когда ему можно получить причитающиеся пенсионные выплаты.

Налоговый вычет

С негосударственных пенсионных выплат взимается подоходный налог.

Однако в ст. 219 Налогового Кодекса РФ указано, что заключив специальный договор, граждане могут получить право на социальный налоговый вычет, размер которого соответствует суммарному объёму пенсионных платежей, внесённых ими за последние 12 месяцев.

Возможно ли досрочное изъятие

Негосударственные пенсионные средства могут быть сняты досрочно, если:

- необходимо перечислить накопления в другой пенсионный фонд;

- вкладчик-пенсионер умер;

- требуются средства на экстренное лечение.

Однако в ряде случаев досрочное изъятие средств влечёт санкции в виде выплаты средств за вычетом неустойки, либо возврата денег не в виде единовременной выплаты, а по частям в ходе длительного промежутка времени.

Отзывы о негосударственной пенсии от тех, кто ее получает, отличаются в зависимости от того, с каким именно пенсионным фондом пришлось иметь дело гражданину.

Если выбор оказался удачным, то жалоб не возникнет, а тем более не потребуется изымать свои средства досрочно и переводить их в другую организацию.