Как перейти из НПФ обратно в государственный пенсионный фонд — госуслуги

На сегодняшний день люди могут довольствоваться большим количеством предложений о переводе накопительной части в НПФ. Агенты данных фондов умеют убеждать людей, которые с удовольствием подписывают договор о переводе.

Правда, некоторые позже осознают, что им не нужно было этого делать. Разберем ситуацию о том, как можно таким людям вернуться назад в ПФР, и что для этого требуется.

Где можно формировать накопительную пенсию

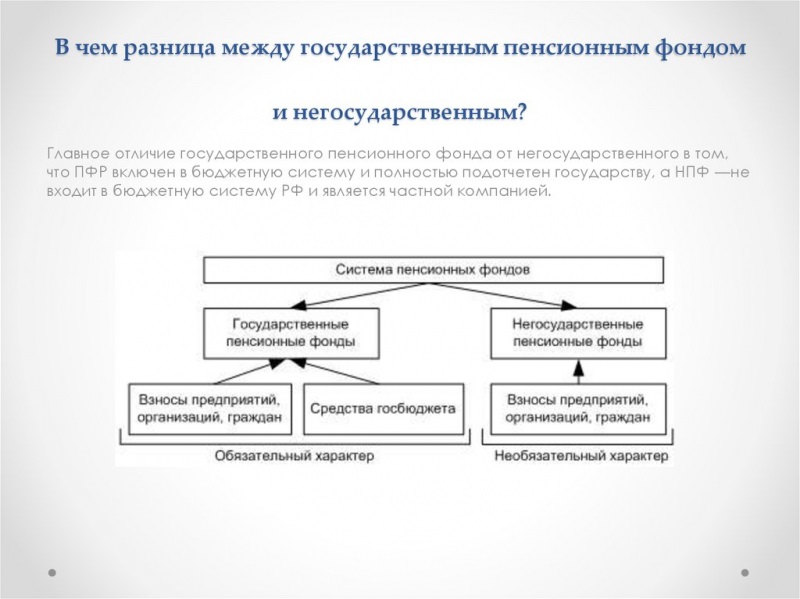

Накопительная пенсия сегодня может формироваться у людей младше 1967 г.р. как в негосударственном пенсионном фонде, так и в старом добром ПФР. Многие считают, что эту сумму лучше будет оставить в ГПФ, поскольку в этом случае с ней точно ничего не случится.

Это суждение является, на самом деле, заблуждением – негосударственные фонды за время своего существования научились справляться со своими обязанностями.

Соответственно, если у человека есть достаточно большой период времени до выхода на пенсию – порядка 10-15 лет – то он может едва ли не в два раза увеличить сумму накоплений, при том, что в ПФР такой возможности у людей нет.

Правда, при этом многие говорят о том, что НПФ ненадежны, и подвержены разорениям и ликвидациям. Бесспорно, это так. Но это касается только молодых фондов – те, которые просуществовали более 10 лет, уже имеют отличный опыт работы с гражданскими деньгами, поэтому, они не смогут «прогореть».

К тому же, даже если фонд прогорает и ликвидируется, деньги, которые человек переводил в него, никуда не денутся – они вернутся в ПФР, поскольку они были застрахованы АСВ. Правда, процентов, которые обещал фонд, он не получит.

Фонд, который имеет больше всех активов и самую большую клиентскую аудиторию, вряд ли может ликвидироваться – по крайней мере, таких случаев в истории пока еще не было.

Порядок формирования в НПФ или УК

Итак, когда человек переводит свои средства в УК или НПФ, с его деньгами происходит следующее:

Важно помнить, что если человек в течение пяти лет решил сменить фонд, то все проценты, которые он накопил за время пребывания в фонде, сгорают – переводится только та сумма, которая была изначально переведена страховщику. Если же человек решится на перевод в другой фонд или ПФР по истечении пяти лет – проценты останутся.

Как выбрать

На сегодняшний день для каждого человека этот вопрос является самым больным, поскольку за год он получает огромное количество предложений от различных фондов.

Доверять агентам на тему того, что их фонд является самым лучшим, безусловно, можно, но эту информацию нужно проверять самому. Сегодня в Интернете имеется большое количество сайтов, на которых можно получить необходимую информацию по данному вопросу.

Имеется и рейтинг фондов по разным критериям, а также общий рейтинг, который носит характер официального. Если сверяться с этим источником информации, то вполне можно будет получить представление о том, какой из фондов действительно можно назвать самым лучшим.

В целом, примерный рейтинг фондов на 2018 год выглядит так:

Если человек выбирает один из предложенных пяти, то ему впоследствии не стоит больше заниматься вопросом определения своей накопительной части, потому что в этом случае он будет лишаться всех своих процентов после каждого перевода.

Видео: Куда перевести накопительную часть

Как перейти из НПФ обратно в государственный пенсионный фонд

Большое количество людей, после того, как подписывают договор с негосударственным фондом, потом начинают думать над вопросом – как перейти из НПФ обратно в государственный пенсионный фонд. На самом деле, предварительно стоит подумать действительно ли это нужно.

Если же человек собрал необходимую информацию о ходе пенсионных реформ в России и принял решение о возврате в ГПФ, то ему нужно будет придерживаться следующего алгоритма действий:

Также имеется возможность другого развития событий – придти в представительство НПФ, в который были изначально переведены средства и написать письменный отказ от вступления в фонд.

Главное – сделать это не позднее марта месяца года, следующего за годом подписания соглашения о переводе НЧП.

Как перевести свои накопления в ГПФ

Перевод накоплений произвести можно несколькими способами:

Безусловно, самым надежным вариантом развития событий будет первый. Все-таки, ПФР заинтересован в том, что деньги человек хранил именно там, поэтому они предпримут все необходимое для того, чтобы перевод обратно все же произошел.

Сроки и способы подачи заявления о переводе

Каждому человеку обязательно важно помнить, что финансовый год в России заканчивается в марте месяце. В это время готовятся все отчеты, соответственно, в это же время и производится фактический перевод пенсионных накоплений из НПФ в ПФР и наоборот.

Заявление может быть доставлено в ПФР разными способами:

Естественно, первый способ является наиболее надежным, поэтому, им и рекомендовано пользоваться в таких ситуациях.

Другие документы

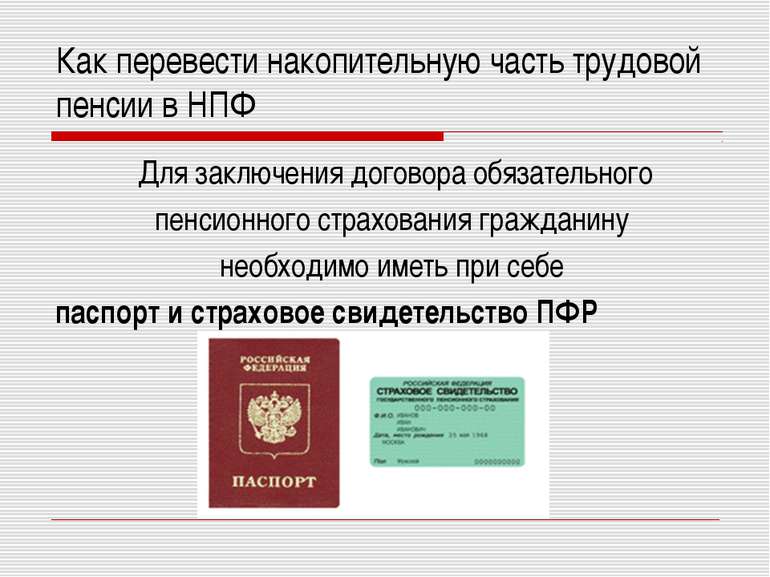

Дополнительных документов человеку для того, чтобы осуществить обратный перевод, вовсе никаких не нужно. Самое обязательно – это паспорт, СНИЛС и заполненное по форме заявление. Этот бланк можно получить в ПФР, либо заполнить его в этом учреждении в автоматическом режиме с помощью сотрудника фонда.

Конечно, для облегчения процедуры перевода, человек может также с собой принести и собственный экземпляр договора с негосударственным пенсионным фондом, чтобы у сотрудников ГПФ имелось представление о том, в какой фонд переводился человек и откуда в случае чего должны быть переведены накопленные средства.

При этом не стоит забывать о том, что в данный момент времени письменных оповещений с ПФР о вступлении в фонд не приходит – это необходимо контролировать самостоятельно, через портал «Госуслуги».

Обязанность НПФ по переводу накоплений обратно в ПФР

У негосударственных фондов нет никаких обязательств перед своими клиентами, кроме того, как содержать деньги в целости и добавлять к ним обещанные проценты. В договорах НПФ нет никаких пунктов о том, что деньги по истечении определенного количества времени должны быть возвращены в ГПФ.

Если же говорить о том моменте, когда наступает время расплаты с клиентом, то здесь средства могут быть либо выданы на месте в НПФ, либо же переведены в ПФР, чтобы вкладчик могу забрать их именно оттуда. Все это делается по заявлению самого клиента, поэтому, у него имеется выбор в этом вопросе.

На самом деле, предварительно человек должен действительно убедиться в том, что ему обязательно стоит переводиться назад в ПФР.

Если гражданин выбирает надежный негосударственный фонд, то смысла переводиться назад в ГПФ нет никакого — процентов человек не получает, к тому же, под давлением инфляции его накопления с течением времени могут совершенно обесцениться.

Как перейти из НПФ в ПФР в 2018. Правила перевода накоплений

Пенсионная реформа 2015 года поставила всех граждан перед выбором – формировать только страховое пенсионное обеспечение или страховую и накопительную.

Плюс ко всему выбрать куда передать формирование накопительной пенсии – государственному или негосударственному фонду, то есть: ПФР, выбрав УК (Управляющую компанию), или НПФ.

В статье расскажем, как перейти из НПФ в ПФР, рассмотрим порядок и этапы.

Управляющая компания при этом может быть как государственная, так и частная, но только если между ней и ПФР заключен доверительный договор.

Соответственно, если выбран был ПФР, то и выплата накопительной пенсии производиться будет им, а при выборе негосударственного фонда – НПФ.

Формируется накопительная пенсия в результате перечислений работодателя пенсионных взносов, а также путем инвестирования накоплений.

Как формируется пенсия в УК

В 2014 году на федеральном уровне принято решение о приостановлении формирования накопительной части за счет страховых взносов.

То есть, перечисляемые работодателем страховые взносы уходят на страховую пенсию, а для формирования накопительной части могут перечисляться только добровольные взносы.

Перечисленные взносы поступают на индивидуальный счет граждан в выбранном им фонде, где и происходит их накопление. Читайте также статью: → «Когда пенсия облагается подоходным налогом».

При этом, данные накопления не подлежат никакой индексации, а их размер завит от того, куда инвестирует средства фонд, что, конечно, достаточно рискованно. Но, гарантии государство в любом случае предоставляет.

Так, если, например, у НПФ отзовут лицензию или в результате инвестирования взносов возникнут убытки, государство гарантирует, что накопления сохраняться, но только в размере поступивших взносов, доход, полученный при инвестировании учитываться не будет.

Переход в НПФ: особенности, порядок

К переходу в НПФ отнестись нужно со всей ответственностью. Информация о НПФ, куда можно перевести свою накопительную часть размещена на сайте Центробанка РФ. Там же представлена информация о доходности фондов и о наличии действующей лицензии.

Приняв решение остаться в НПФ или перейти в него, уточните на сайте Центробанка или Агентства по страхованию выплат (АСВ) входит ли выбранный фонд в систему гарантирования прав застрахованных лиц.

АСВ осуществляет ликвидационные функции по всем НПФ, но только по НПФ, входящим в систему, накопленные суммы в случае ликвидации будут переведены с учетом инвестиций. Кстати, на основании закона №422-ФЗ, участником системы является ПФР.

Отказаться от формирования накопительной части пенсии можно в любой момент. Приняв такое решение, пенсионные взносы будут перечисляться только на страховую пенсию. При этом те средства, которые уже накопились в фонде так и останутся на личном счете гражданина, где продолжат инвестироваться фондом. А по наступлении пенсионного возраста будут выплачивать застрахованному лицу.

Даже отказавшись от дальнейших накоплений, гражданин может ими управлять на свое усмотрение. То есть перевести в другую УК, либо другой НПФ или вернуть в ПФР.

Деньги при этом вернуться не на страховую часть, а также на накопительную пенсию и выбранная управляющая компания продолжит осуществлять их инвестирование.

Читайте также статью: → «Как перейти из негосударственного пенсионного фонда в государственный».

Как перевести накопления в другой фонд

Как мы уже выяснили, перевести накопления в другой фонд разрешается, причем сделать это можно сколько угодно раз, но не чаще чем раз за год.

Однако, важно знать, что переход из фонда в фонд чаще, чем раз в пять лет может привести к тому, что гражданин утратит доход, полученный в результате инвестиций фондами.

Потерю дохода избежать можно лишь в том случае, если перевод накоплений будет между управляющими компаниями. Даже если данный перевод будет производиться ежегодно.

Порядок перехода из НПФ в ПФР

- Первым делом гражданину, решившему поменять фонд нужно выбрать одну из Управляющих компаний, а также предлагаемый ими инвестиционный портфель. На сайте Пенсионного фонда можно найти информацию обо всех Управляющих компаниях, с которыми заключен договор. Инвестиционный портфель включает в себя:

- Обратиться с заявлением о переходе из НПФ в ПФР. Заявление предоставляется в Пенсионный фонд по месту жительства. Бланк заявления можно найти на сайте ПФР, либо обратившись непосредственно в фонд. При этом застрахованное лицо выбирает заявление в соответствии со срочностью перехода: обычный переход или досрочный. Досрочный подразумевает переход накоплений в году, следующим за годом подачи заявления. При заполнении обычного заявления на перевод средств, накопительную пенсию переведут только через пять лет после года подачи заявления.

В обязательном порядке в заявлении нужно указать:

- инвестиционный портфель;

- вариант, по которому будет осуществляться пенсионное обеспечение (для граждан 1967 г.р. и младше).

Пенсионное обеспечение может осуществляться одним из двух способов:

- Срок подачи заявления. Срок для подачи заявления о переходе в ПФР установлен до 31 декабря текущего года. Причем, до истечения срока подачи, то есть 31 декабря, можно свое решение поменять. Для этого нужно будет написать новое заявление о переходе в другую УК, либо о замене инвестиционного портфеля. Тогда с наступлением следующего года (либо спустя 5 лет) накопления уже будут числиться в выбранной УК, согласно последнего поданного заявления.

- Способ подачи заявления. Как и любое другое заявление, представляемое в ПФР, подать его можно одним из способов:

У некоторых НПФ имеется договор с ПФР о взаимном удостоверении подписей, что позволяет лицу, осуществляющему там накопления, подать заявление не в ПФР, а в свой НПФ. Перечень таких НПФ представлен в ПФР по районам.

- Подготовить пакет документов. Помимо заявления о переходе, предоставить нужно будет следующие документы:

В том случае, если заявление представляется в электронном виде, по почте или курьером, СНИЛС и паспорт прикладывать не потребуется.

- Срок рассмотрения документов. Все полученные ПФР заявления о переводе рассматриваются до 1 марта года, в котором будет переход. При положительно принятом решении о переводе ПФР заносит изменения в единый реестр застрахованных лиц, после чего сообщает свое решение заявителю в срок до 31 марта. Одновременно ПФР должен оповестить и НПФ, от которого отказывается застрахованное лицо. Если ПФР перевод средств не разрешит, то уведомить об этом он должен также в этот срок. При этом изменения относительно накоплений застрахованного лица производиться не будут, а заключенный ранее с НПФ договор останется в силе.

ПРФ принял положительное решение о переводе накопленных средств, внес изменения в единый реестр и сообщил об этом застрахованному лицу.

А что же дальше? А дальше ПФР сообщает НПФ о переводе средств в свою УК и договор, заключенный застрахованным лицом с ним ранее перестает действовать.

Негосударственный фонд при этом обязан передать накопленные по гражданину средства в ПФР в срок до 31 марта года перехода. А ПФР уже сам передает накопления в выбранную УК. Срок для перевода средств в УК также равен 1 месяцу.

Отказ о переходе в другой фонд

ПФР вправе отказать в переводе накопительной пенсии в следующих случаях:

- при нарушениях в заполнении заявления;

- при нарушении порядка подачи заявления;

- в заявлении не выбрана УК (инвестиц.портфель);

- указанная УК приостановила прием накоплений;

- у указанной УК расторгнут договор с ПФР.

Когда НПФ обязан переводить накопительную пенсию в ПФР

С каким бы негосударственным фондом не был заключен договор по пенсионным накоплениям, в случае возникновения одной из ситуаций НПФ обязан перевести их в ПФР (закон №75-ФЗ):

- если у НПФ отзывают лицензию на деятельность по инвестициям пенсионных накоплений;

- смерти гражданина, который направил в НПФ часть или весь маткапитал;

- если застрахованному лицу отказано в формировании накопительной пенсии из средств маткапитала;

- если судом договор обязательного пенсионного страхования признан недействительным;

- если НПФ признан банкротом.

При наступлении одного из перечисленных случая, НПФ обязан сообщить застрахованному лицу о необходимости расторгнуть договор. Сообщение представляется гражданину в письменной форме, в виде уведомление.

Помимо этого, застрахованному лицу выдается выписка с лицевого счета, содержащая информацию о накопленных средствах. Данные средства переводятся в ПФР, о чем он также обязан сообщить, то есть направить уведомление о состоянии личного счета гражданина теперь уже в ПФР.

Читайте также статью: → «Выездная проверка ПФР в 2018 при ликвидации ООО и ИП».

Законодательная база для перехода

Рекомендуется заранее изучить:

Законодательный акт

Содержание

Закон №75-ФЗ 07.05.1998

«О негосударственных пенсионных фондах»

Как в 2018 году перейти из НПФ обратно в ПФР?

Друг за другом пошли статьи про Негосударственные фонды. Сегодня на повестке вопрос о том, как перейти из НПФ обратно в государственный Пенсионный фонд.

Конечно, это очень соблазнительно, поместить свои деньги, пенсию, в Негосударственный пенсионный фонд (НПФ) под 12-15% годовых, тогда как государственный больше 7% не обещает. А это, заметим, практически уровень инфляции.

Но, с другой стороны, уж сколько было этих скандалов с всевозможными коммерческими финансовыми фондами, а НПФ по сути своей таким и является. Да, только в 2016-ом сразу у пяти из них Центробанком России были отозваны лицензии. И в их числе не какая-нибудь там «сошка», а довольно крупный НПФ – «Ренессанс Жизнь».

Да, мы все знаем, что в случае банкротства такой организации государство пытается помочь и вернуть вложенные деньги. Но, во-первых, практически никогда возврат не получается в полном объёме.

А, во-вторых, нужно будет потратить столько сил и времени, чтобы доказать своё право на свои же «кровные», что ничего и не захочешь, как говорится (придётся, всё-таки, что там спорить, когда на кону по 500-800 тысяч).

Вот и возникает со временем у очень многих пенсионеров желание перейти, тем не менее, под крыло государственного фонда – пусть и проценты меньше, зато надёжнее, а к тому же и постоянно «под оком» государственной индексации.

Есть и ещё два нюанса, о которых не стоит забывать. Пенсия, находящаяся в ПФ России, не облагается налогом. Пенсия в коммерческом ПФ – будет подвергаться контролю со стороны налоговых органов.

И, второе. Ведь пенсия копится не один, два, пусть пять лет. Это дело на 20-30, а то и больше лет. Получается, что мы связываем себя с коммерческой структурой на десятилетия вперёд. Так, прямо скажет, в наш бурный век такие организации просто столько «не живут».

Можно сказать с большой долей вероятности, что при нынешней нестабильной ситуации в экономике, когда за 10 лет грянули сразу два больших экономических кризиса, рассчитывать, что коммерческая финансовая организация продержится хотя бы 10 лет – это уже только для очень больших оптимистов (ну, или очень недальновидных людей).

Первый посыл

Итак, существуют две причины, почему пенсионер, вдруг, решает перевести свои средства из негосударственного ПФ в государственный – по своему желанию или если у НПФ существует такая обязанность. Такой порядок установлен Законом Российской Федерации № 111-ФЗ от 24 июля 2002 года.

Среди причин не упоминаем естественные, связанные с банкротством НПФ или лишении его лицензии со стороны Центробанка России. Если прекращение деятельности НПФ происходит в судебном порядке, о решении суда пенсионер должен быть уведомлен не позднее чем в течение месяца.

Обращаю также внимание на то, что переводу будут подлежать все средства на счёте. Не допускается сидеть сразу на двух стульях – всё или в НПФ или в ПФР. Другое дело, что в будущем допускается снова передумать и вернуться в НПФ, но это уже совсем другой разговор.

Два порядка перевода

Перевод может быть осуществлён в общем порядке или досрочно.

Обращаю внимание на тот совет, который вам давал в самом начале всей этой истории с размещением пенсии – нужно очень хорошенько подумать, где размещать. Вот сейчас этот совет и «всплывает». Дело в том, что обычный порядок перехода (определён законом № 75-ФЗ от 7 мая 1998) длится очень долго:

- вы подаёте заявление о переводе;

- проходит 5 лет (нет, это не шутка!);

- на следующий год после истечение этих 5 лет и производится перевод пенсии.

Другими словами, если вы подали заявление в 2017-ом, то 5 лет истекут в 2022-ом, а пенсия окажется в ПФР только в 2023-ем. И эти временные рамки установлены для пенсионеров, замечу. О причинах подобного «государственного» подхода никто толком объяснить не может, или не хочет. В любом случае разумного объяснения такому порядку нет и быть не может.

Разница приведённых двух порядков перевода пенсий под государственное управление только в одном – в первом случае переводится и коммерческий доход НПФ от использования пенсии, а во втором нет. В общем, по закону владелец пенсии может рассчитывать на коммерческий доход, если он продержал её в НПФ не менее 5 лет – откуда такой срок и почему так, непонятно.

Тут, вероятно, мы уже сталкивается с законами бизнеса. Что ж, они суровы, никто не спорит. Тогда и пенсионеру необходимо об этом помнить, и постоянно.

Заявление о переводе

Форма заявлений (отдельно – обычного и досрочного) утверждена правлением Пенсионного фонда России 12 мая 2015 года. Подать заявление можно как в письменном (напечатанном), так и в электронном виде.

В заявлении указываются:

- данные пенсионера;

- данные его пенсионного удостоверения;

- данные НПФ, в котором средства находятся;

- данные договора пенсионера с НПФ.

Подать заявление можно будет различными способами:

Настойчиво обращаю внимание на то, что сотрудники Пенсионного фонда обязаны предоставить расписку в получении заявления, если оно было передано им в руки (лично пенсионером, агентом или сотрудником организации).

Если возникает вопрос о возможности подачи заявления в электронном виде, то сразу говорим: «Да!» — и здесь тоже есть выбор:

- это можно сделать на сайте государственных и муниципальных услуг, или

- на сайте ПФ России, в своём личном кабинете.

Что после подачи заявления

Когда заявление подано, пенсионеру остаётся только ждать решения ПФ, которое вовсе может и не быть положительным. В любом случае, решение должно быть обнародовано до 31 марта года, когда должен быть проведён перевод средств.

В случае отказа в переводе существует возможность подать заявление-жалобу в вышестоящее отделение Пенсионного фонда, не забыв приложить все необходимые документы, включая и уведомление об отказе. Теперь ответ должен прийти не позднее чем через 30 календарных дней (или ещё через 30 после соответствующего уведомления).

В любом случае, от пенсионера потребуется настойчивость в осуществлении своего намерения, тем более, если видимых, объяснимых, препятствий в переводе нет и быть не может (а это ситуация подавляющего большинства случаев).

Если перевод произведён

Если ваши мытарства с переводом закончились и до 31 марта средства переведены, то Закон № 75-ФЗ определяет и их дальнейшую судьбу уже в рамках Пенсионного фонда – в течение месяца они должны быть вложены в выбранную пенсионером инвестиционную компанию.

В будущем же, ежегодно, ПФ обязан информировать гражданина о результатах «работы» денег, включая и размер полученного дохода. Тут, замечу, по закону ПФ должен эти уведомления рассылать по своей инициативе.

Но советую не ждать у моря погоды, проявлять инициативу и свою гражданскую позицию и лично обращаться в ПФ за предоставлением подобной информации, которая должна быть в вашем распоряжении в течение 10 дней. Форма такого уведомления утверждена приказом Министерства труда России № 505н от 31 октября 2012.

Как перейти из НПФ обратно в ПФР: перевести накопительную часть пенсии

Сегодня в РФ функционируют десятки негосударственных пенсионных фондов, каждый из которых позиционирует себя как надежный и обещает высокую доходность. Немало граждан верят в реальность таких обещаний, но впоследствии далеко не все они оказываются реальными. Именно поэтому у людей возникает вопрос: как перевестись в ПФР из НПФ?

Государственный фонд или НПФ

Россиянам предоставлена возможность формирования накопительной пенсионной доли в государственном фонде (ПФР) либо коммерческой структуре (НПФ). Существует мнение, что средства, находящиеся в госорганизации, защищены надежнее, однако, такое утверждение беспочвенно.

Большинство негосударственных фондов в полном объеме выполняют свои обязательства. К тому же их деятельность находится под контролем государства, а все направления работы четко регламентированы.

Если задуматься о формировании накопительной пенсии за 10-15 лет до наступления пенсионного порога, сумму накоплений можно весьма существенно увеличить. Однако для этого деньги должны размещаться в НПФ, который инвестирует их с помощью управляющих компаний.

Если человек не обращался в НПФ и не подавал заявления о вступлении, его пенсия автоматические формируется в госфонде.

Некоторые люди опасаются доверять свои деньги негосударственных структурам из-за их ненадежности. Действительно, периодически тот или иной НПФ лишается лицензии либо объявляет себя банкротом.

Однако даже при подобном печальном сценарии участники фонда получают обратно все вложенные ими средства. Правда, доход от инвестирования в виде обещанных процентов им не выплачивается.

Отказ от НПФ в пользу госфонда

Каждый гражданин вправе не только выбрать фонд для формирования своих накоплений, но и впоследствии менять свое решение. Например, возможен переход в ПФР из НПФ, но здесь есть некоторые особенности:

- Законодательство разрешает переводить средства не чаще одного раза за год;

- Без потери дохода от инвестирования переводить деньги можно не чаще одного раза за 5 лет;

- Управляющую компанию или инвестпортфель можно изменять каждый год, доход от вложений при этом сохраняется.

Соответственно, перед тем как выйти из НПФ и перейти в ПФР, нужно взвесить все плюсы и минусы. Иначе впоследствии придется снова переводить деньги, теряя прибыль от инвестирования.

Для перехода в госфонд необходимо выбрать управляющую компанию и один из ее инвестпортфелей. Это обязательно должна быть УК, с которой сотрудничает ПФР. Перечень таких компаний опубликован на сайте организации.

Заявление для перевода средств

Далее, нужно подать в ПФР заявление о переходе. Здесь есть два варианта:

- Если перевод из НПФ в ПФР выполняется в срочном порядке, фактически он будет произведен через пять лет после подачи заявки;

- Если речь идет о досрочном переводе, деньги переведут в начале года, следующего за годом обращения.

Одновременно можно сообщить в свой НПФ о разрыве соглашения.

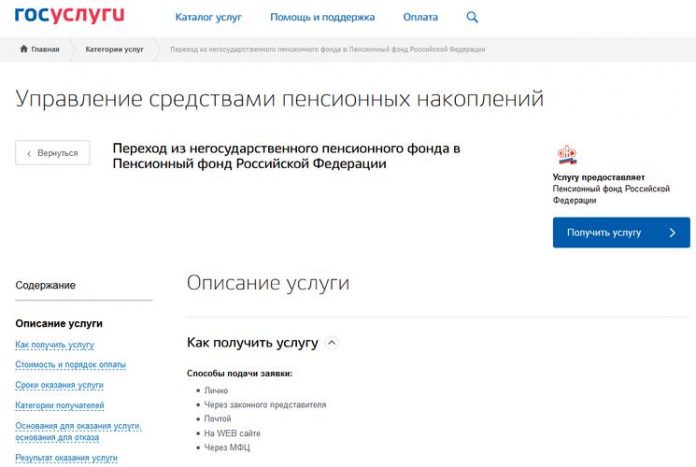

Форма заявления доступна для скачивания на интернет-портале ПФР. Ее можно заполнить и в местном подразделении фонда. Обращаться в организацию можно любым способом:

- Лично посетив отделение или представителя;

- Посредством многофункционального центра;

- Через портал госуслуг;

- В организациях-партнерах.

В ПФР придется предоставить СНИЛС и паспорт. Государственный фонд рассматривает документы до 1 марта и принимает решение о переводе. Если оно будет положительным, застрахованному лицу будет передано соответствующее уведомление до 31 марта, а данные будут внесены в реестр.

Работники фонда обязаны выдать расписку, подтверждающее получение заявления, при личном получении. При этом не имеет значения, передал ли документ сам гражданин, агент или сотрудник организации.

Передача средств в государственный фонд

Если гражданин решил перейти из НПФ в пенсионный фонд РФ, и ответ госфонда оказался положительным, договор с коммерческой структурой прекращает свое действие.

ПФР направляет в эту организацию уведомление, согласно которому пенсионные накопления передаются в ПФР. Перемещение выполняется не позднее 31 марта года, следующего за годом подачи заявки.

Далее, госфонду отводится один месяц на передачу УК средств, полученных от НПФ.

Существует несколько ситуаций, в который каждый НПФ обязан передать пенсионные накопления в ПФР:

- Лишение коммерческого фонда права на выполнение соответствующих операций;

- Смерть человека, передавшего НПФ материнский капитал в целях формирования накопительной пенсионного доли;

- Отказ гражданина от направления средств материнского капитала на эти цели;

- Признание судом договора об ОПС недействительным;

- Банкротство фонда по решению арбитражного суда.

Если НПФ расторгает соглашение с гражданином, ему должно быть направлено уведомление. К документу прилагается выписка из персонального счета, средства с которого будут направлены в ПФР. Затем госфонд обязан сообщить гражданину о поступлении денег на его счет.

После перемещения средств в ПФР именно эта организация становится страховщиком по ОПС и выплачивает пенсию с момента выхода застрахованного гражданина на заслуженный отдых. Именно поэтому к вопросу выбора фонда следует подходить очень аккуратно и уделять ему максимум внимания.

(1

Как перейти в государственный пенсионный фонд (ПФР) из НПФ

Возможность управлять и частично распоряжаться средствами накоплений, учтенных в лицевом счете, доступна каждому застрахованному субъекту. Для этого достаточно оформить заявление о переводе средств из ПФР в выбранный НПФ. В представленном материале можно узнать, существует ли возможность вернуть свои накопления в ПФР, и как оформить такой перевод.

Зачем переводить средства в ПФР

Право самостоятельного выбора способов управления и преумножения накоплений пенсионного характера реализуется возможностью перевести средства в любой негосударственный фонд. По ряду причин, у граждан может возникать желание прекратить сотрудничество с НПФ и вернуть средства на управление в ПФР.

Законодательство предоставляет такое право, вне зависимости от условий договора, заключенного между гражданином и НПФ. Единственным ограничением для реализации такого права является срок перевода – не ранее начала следующего календарного года.

Зачем нужен перевод средств обратно в ПФР, ведь при выборе негосударственных вариантов управления лицо также делало осознанный выбор? Такими причинами могут являться:

- неудовлетворительное финансовое состояние НПФ, которое не позволяет рассчитывать на получение дохода от управления;

- низкие показатели доходности, зафиксированные по итогам предыдущих отчетных периодов;

- неудовлетворительное качество информирования граждан о состоянии счета и выбранных способов инвестирования;

- желание устранить любые возможные риски в результате действий НПФ.

Целесообразность такого перевода должна определяться в индивидуальном порядке. Должностные лица ПФР и официальный портал этого ведомства регулярно доводит до сведения граждан информацию о недостатках и преимуществах всех способов размещения средств, что позволяет сделать объективный выбор.

Как перевести средства в ПФР

Главное правило, которое должен учитывать каждый гражданин при переводе средств обратно в ПФР, гласит, что распоряжение должно осуществляться в отношении всей суммы накопления. Частичный перевод законом не допускается.

Для перевода всей суммы нужно учитывать два базовых принципа:

- общий порядок перевода применяется только по завершении пятилетнего срока действия договора с НПФ;

- досрочный порядок позволяет перевести всю сумму в любое время по желанию граждан.

Естественно, указанные варианты перевода имеют совершенно разные последствия. Если обращение на перевод последовало в общем порядке, т.е. спустя пять лет после размещения их в НПФ, субъект в любом случае получит доход от инвестирования.

Если НПФ получил убыток от размещения средств, будет переведена исходная сумма накоплений. При досрочном переходе под управление ПФР граждане лишаются возможности сохранить доход от инвестирования.

В этом случае, они имеют право перевести только основную сумму накоплений.

Таким образом, перед принятием решения о выборе формы и сроков перевода, необходимо просчитать все экономические последствия и риски. Если до завершения срока действия договора с НПФ остался всего год, имеет смысл дождаться возможности получить увеличенную сумму накоплений.

Как оформить перевод

Чтобы средства граждан были переведены из НПФ и ПФР с января будущего года, необходимо до конца текущего года заполнить заявление и подать его в одно из территориальных учреждений ПФР или МФЦ. Перевод средств в пределах года не допускается, поэтому, не успев направить заявление до конца текущего года, граждане еще целый год будут находиться в договорных отношениях с НПФ.

Заявление может оформляться в двух разных формах, в зависимости от выбора общего или досрочного порядка перевода средств. Оба варианта обращения можно реализоваться двумя способами:

- при личном обращении в органы ПФР;

- при подаче заявления в письменной форме через МФЦ;

- в электронной форме — через Личный кабинет на сайте ПФР или через портал госуслуг.

Правовые последствия у каждого способа будут одинаковыми, поэтому граждане будут делать выбор только с учетом личного удобства.

В бланке обращения о досрочном переходе под управление ПФР указывается следующая информация:

- личные данные заявителя;

- номер свидетельства СНИЛС;

- сведения о НПФ, из состава которого выводятся средства накоплений заявителя;

- реквизиты договора с НПФ.

Образец указанного заявления можно скачать на сайте ПФР, либо получить его у сотрудников ведомства при личном обращении.

При заполнении заявления следует учитывать ряд обязательных правил, несоблюдение которых может привести к отказу. Прежде всего, необходимо следовать инструкциям по заполнению, не допускать ошибок в личных данных или обязательных реквизитах документов.

О принятом решении территориальный отдел ПФР обязан уведомить заявителя в срок, не позднее 31 марта года, следующего за обращением.

Заполнение и предъявление заявления о переводе в общем порядке осуществляется по аналогичным правилам. Дополнительным требованием является подтверждение правила о пятилетнем сроке действия договора с НПФ. Этот факт будет устанавливаться исходя из информации, которая будет указана в заявлении, а также в условиях договора с негосударственным фондом.

В случае удовлетворения заявления, перевод средств осуществляется в срок, не позднее 31 марта года, следующего за обращением. При общем порядке перевода этот срок будет определяться с учетом истечения пятилетнего срока действия договора с НПФ.

В ряде случаев НПФ сам обязан перевести средства граждан обратно в ПФР. К таким случаям относятся лишение лицензии, смерть застрахованного лица, расторжение договора и т.д. После перевода суммы накоплений по таким основаниям территориальное учреждение ПФР обязано уведомить граждан путем письменного обращения.

Порядок перевода накоплений из негосударственного фонда в ПФР

Не смотря на заманчивую доходность негосударственных пенсионных фондов, доверие граждан к ним с каждым годом становится все меньше. Все больше НПФ не выдерживают конкуренции и попадают под банкротство, а вкладчики вынуждены тратить немало сил и времени на возврат хотя бы части собственных средств.

Все чаще граждане стали обращаться задумываться над вопросом, как перейти из НПФ обратно в государственный пенсионный фонд. Рассмотрим особенности процедуры, и как подобные манипуляции могут сказаться на доходности пенсионных вложений.

Где можно формировать накопления

На сегодняшний день в нашей стране существуют следующие способы формирования будущей пенсии:

- только страховая;

- комбинация страховой и накопительной.

В зависимости от порядка формирования пенсионных выплат, распределение страховых взносов будет происходить в следующих пропорциях:

- 16% на страховую пенсию;

- 10% — на страховую, 6% — на накопительную.

Право выбора пенсионного обеспечения было лишь у граждан моложе 1967 года. Сейчас эта процедура доступна для работников, за которых стали поступать взносы в ПФР не ранее 01.01.2014 года. Данное право сохраняется в течение пяти лет, но не позднее наступления 23-летнего возраста застрахованного.

Для всех остальных участников пенсионного страхования по-прежнему доступны следующие способы пополнения накопительного счета:

- программа государственного софинансирования пенсий;

- средства маткапитала.

Для того чтобы запустить процедуру формирования накопительной пенсии, претенденту требуется обратиться с соответствующим заявлением в ПФР, но не позднее 31 декабря текущего года. В данном случае, гражданин должен выбрать организацию, которой передаст свои накопления. Это может быть:

Стоит отметить, что в случае выбора НПФ он берет на себя ответственность не только за формирование накопительной песни, но и за ее доставку до пенсионера. В обоих случаях необходимо заключить договор в установленном виде с выбранной организацией и подать письменное заявление в ПФР.

Чтобы не ошибиться с выбором НПФ, необходимо учитывать следующие показатели:

- уровень надежности по оценкам крупных рейтинговых агентств;

- срок работы на рынке (предпочтение отдается фондам, начавшим свою деятельность до 1998 года);

- стабильная доходность не ниже уровня инфляции;

- состав учредителей (крупные промышленные предприятия);

- отзывы клиентов.

Данная информация в первую очередь должна быть отражена на сайте самого НПФ, что может говорить о серьезности организации. Наличие личного кабинета на сайте также немаловажно, поскольку через него клиент сможет отслеживать свои накопления.

Можно ли отказаться от накопительной пенсии

Чтобы оформить отказ от отчислений на накопительную часть пенсии, застрахованному лицу необходимо подать соответствующую заявку в ПФР. С этого срока все страховые выплаты гражданина пойдут на страховую пенсию.

Скачать бланк заявления об отказе.

Те накопления, которые сформировались в НПФ или УК на момент отказа продолжат индексироваться и при наступлении старости будут выплачены в полном объеме. Даже при отсутствии обязательных взносов на формирование накопительной пенсии граждане могут самостоятельно производить отчисления в НПФ или УК с целью увеличения будущих пенсионных выплат.

Как перейти из НПФ обратно в государственный пенсионный фонд

В случае если гражданин хочет досрочно расторгнуть договор с НПФ, ему необходимо обратиться с заявлением в ПФР, тогда накопления вернутся обратно на счет Пенсионного фонда.

Перейти из НПФ можно не ранее чем через 5 лет после размещения в нем своих пенсионных накоплений, иначе застрахованный гражданин может потерять свою инвестиционную прибыль. Досрочный переход возможен 1 раз в год.

Подача заявления

Заявление на переход из НПФ обратно в ПФР можно оформить как в письменной форме, так и через интернет на сайте Госуслуг. В бланке заявления отражается следующая информация:

- личные данные заявителя;

- реквизиты пенсионного удостоверения;

- данные страховщика, который в настоящее время распоряжается пенсионным вкладом;

- реквизиты договора о пенсионном обеспечении с НПФ.

Дата подачи заявления в ПФР будет считаться началом рассмотрения пенсионного дела заявителя. Чтобы не возникало никаких спорных вопросов, необходимо получить от сотрудника ПФР расписку о принятии заявления к рассмотрению.

Помимо заявления пенсионеру потребуется предоставить в Пенсионный фонд полный пакет необходимых документов:

- при личном обращении в ПФР или через МФЦ — паспорт и СНИЛС;

- при подаче заявления через доверенное лицо – паспорт и СНИЛС заявителя, а также паспорт его представителя и нотариально-заверенную доверенность;

- при обращении онлайн – необходимо наличие квалифицированной электронной подписи, паспорт и СНИЛС не предоставляются;

- при отправке заявки по почте – копии документов заверяются у нотариуса.

После подачи заявления решение будет принято до 31 марта года, в котором должен быть перевод накоплений.

В случае отрицательного решения, что также возможно, гражданин вправе обратиться с жалобой в вышестоящие органы. Помимо обязательных документов, к заявке нужно приложить и уведомление об отказе. Рассмотрение таких дел занимает до 30 календарных дней.

Обязательства негосударственного фонда по переводу

Также существуют случаи, когда НПФ должен передать накопления застрахованного лица обратно в ПФР, не зависимо от наличия соответствующего заявления:

- отзыв лицензии у страховщика;

- смерть застрахованного лица, сформировавшего накопления в НПФ за счет маткапитала;

- письменный отказ от формирования пенсионных накоплений за счет средств маткапитала, размещенных в НПФ;

- банкротство или ликвидация НПФ.

Все действия с расторжением договора пенсионного обеспечения и переводе накоплений в другие фонды должны сопровождаться соответствующими выписками и справками.