Расчет пенсии по старости в 2018: три фактора, которые снижают вашу пенсию, проверьте заранее!

Расчет пенсии по старости в 2018 году. Перед выходом на пенсию проверьте все документы заранее, дабы избежать неприятных сюрпризов!

С этого года на пенсию по старости выходят мужчины 1958 года рождения и женщины 1963 года рождения.

Их трудовой стаж пришелся на тяжелый период для нашего государства – конец 1980-х и 1990-е годы, когда происходил распад Советского союза. Многие предприятия в то время закрылись, а все кадровые документы бесследно исчезли.

Последствия той всеобщей неразберихи мы ощущаем и по сей день – и особенно остро, когда выходим на пенсию.

Очень часто задают вопрос: почему, проработав всю жизнь, пенсию приходится получать минимальную? А причина практически всегда кроется в одном из трех факторов:

Как известно, главным документом, на основании которого Пенсионный фонд устанавливает трудовой стаж гражданина, является трудовая книжка.

Лишь с момента регистрации в системе обязательного пенсионного страхования (ОПС) и выдачи свидетельства со СНИЛС трудовой стаж учитывается на основании имеющихся в ПФР данных персонифицированного учета (по выписке из индивидуального лицевого счета).

Очевидно, что больше всего страдает именно стаж, выработанный до регистрации в системе ОПС – виною тому:

— либо неправильная запись в трудовой книжке,

— либо отсутствие документов, подтверждающих стаж.

При некорректной записи о трудовом стаже необходимо исправить ее у работодателя, если же его уже не существует – взять архивную справку, подтверждающую работу в соответствующей организации.

Когда нет никакой возможности получить документы о трудовом стаже, можно воспользоваться свидетельскими показаниями (подробнее об этом рассказывалось здесь).

Особенно ценным для размера пенсии является трудовой стаж до 2002 года: тогда действовало старое законодательство и в пенсионной формуле использовался стажевый коэффициент. Соответственно, чем больше такого стажа наберется, тем выше будет пенсия.

Максимальный коэффициент соотношения заработков за периоды стажа до 2002 года – 1,2. Именно такое значение обеспечит самую высокую (насколько это возможно, разумеется) пенсию.

О том, какая зарплата является самой выгодной для пенсии, подробно рассказывалось здесь.

Если зарплата была высокая, но подтверждающую справку установленной формы представить нет никакой возможности, можно попробовать подтвердить ее размер в судебном порядке – на основании косвенных документов (журналов выдачи заработной платы, ведомостей уплаты профсоюзных взносов и т.п.).

Это касается тех периодов стажа, которые датированы после того, как работника зарегистрировали в системе ОПС и выдали ему пенсионное страховое свидетельство.

Работодатели должны ежемесячно подавать сведения в ПФР о стаже своих работников и начисленных им страховых взносах, но не все, к сожалению, выполняют эту обязанность добросовестно.

Страдают в итоге работники: даже если в трудовой книжке указаны сведения о работе, ПФР не зачтет их в стаж, если они не отражены на лицевом счете – такое правило установил закон. Но на размер пенсии при этом влияют не столько данные о стаже, сколько о сумме начисленных работнику страховых взносах.

Ведь после 2002 года пенсия рассчитывается, исходя из этого значения. Поэтому очень важно проверять состояние своего лицевого счета в ПФР, запрашивая соответствующую выписку.

Если в выписке нет сведений о каком-то периоде работы, необходимо обратиться к работодателю с требованием предоставить в ПФР все нужные данные. В случае отказа нужно жаловаться в ПФР, в прокуратуру или в суд.

Если все три указанных выше фактора вас миновали, то однозначно вы не будете в рядах получателей низкой пенсии. Перед выходом на пенсию проверьте все документы заранее, дабы избежать неприятных сюрпризов!

Расчет пенсии по старости: пример

Насколько часто люди задумываются о размере своей будущей пенсии? Пенсионная реформа вынудила задуматься об этом, поскольку формирование пособия теперь зависит от страховых взносов, которые отчисляются с заработной платы. На данный момент действует новая редакция ФЗ «О страховых пенсиях» №400 и ФЗ №424 «О накопительной пенсии» от 28.12.2013г., согласно которым введена новая формула расчета трудовой пенсии по старости.

Каков смысл пенсионной реформы

По регламенту новых законов накопительная пенсия является отдельным видом пенсии. Накопительная пенсия вычисляется по прежней формуле. Однако право на ее оформление теперь имеют только граждане, которые родились в 1967 году и младше. Для людей старшего возраста предусмотрена только страховая пенсия.

Из официального заработка каждый трудящийся должен отчислять 22% в ПФ РФ. Обычно отчисления производит работодатель, однако, самозанятые лица также имеют право оплачивать налог самостоятельно.

Ежемесячный платеж налога в зависимости от выбранной системы формирования пенсии может распределяться следующим образом:

- страховая пенсия – из 22% отнимается фиксированный сбор для формирования бюджета ПФ в размере 6%, остальные 16% зачисляются в счет страховой пенсии;

- солидарная система (страховая + накопительная пенсии) – из 22% также отнимается фиксированный сбор для формирования бюджета ПФ в размере 6%, затем 10% в счет страховой пенсии, а остальные 6% идут на накопительную пенсию.

Людям, выбравшим солидарную схему, еще предстоит выбрать, где именно разместить накопления. Предлагается перечислять средства в государственный фонд также разрешено открыть накопительный счет в негосударственном ПФ или УК.

Однако коммерческие предприятия вправе инвестировать полученные средства, в результате чего они могут обанкротиться.

При достижении определенного возраста граждане могут получить свои накопления как единовременно, так и распределить на определенный период.

Предвидеть, какая именно схема будет выгоднее, невозможно. Однако, исходя от имеющихся данных, можно сказать, что сумма отчислений при выборе страховой пенсии будет 16%, а значит что количество накопленных баллов будет больше.

Тем не менее, при выборе накопительной системы пенсионер может получить деньги сразу или выиграть на грамотном выборе фонда, так как если компания инвестировала средства и получила от этого прибыль, то вкладчик получит свой процент прибыли.

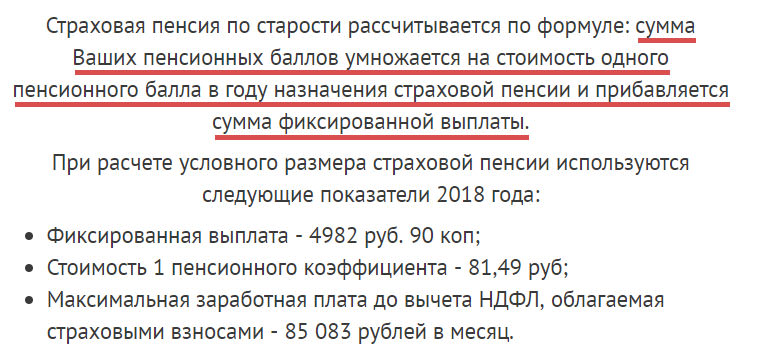

Формула расчета пенсии по старости

Расчет страховой пенсии осуществляется по единой формуле:

Показатели расшифровываются следующим образом:

- Стр.П – страховая пенсия;

- Инд.ПК – индивидуальный пенсионный коэффициент;

- Фикс.В – установленная сумма фиксированной выплаты (базовая часть);

- Прем.К1 – коэффициент премирования ФВ;

- Прем.К2 – коэффициент, умножающий ИПК;

- СтИПК – текущая стоимость одного ИПК.

Как рассчитать свою пенсию самому? Для этого и создана вышеприведенная формула. Однако, получить точные расчеты человек сможет если он оформляет документы в ПФ в текущем году, так как все показатели уже установлены уже с учетом индексации. Почему сделать просчет на бедующее сложно? Потому что никто не знает что будет через несколько лет и не поменяются ли кардинально основные показатели.

На сайте пенсионного фонда РФ есть калькулятор для расчета пособия. Пользователю достаточно лишь задать нужные параметры и система сгенерирует ответ. Кроме того, на этом же сайте, зная размер своего оклада без учета отчислений, можно узнать годовой ИПК.

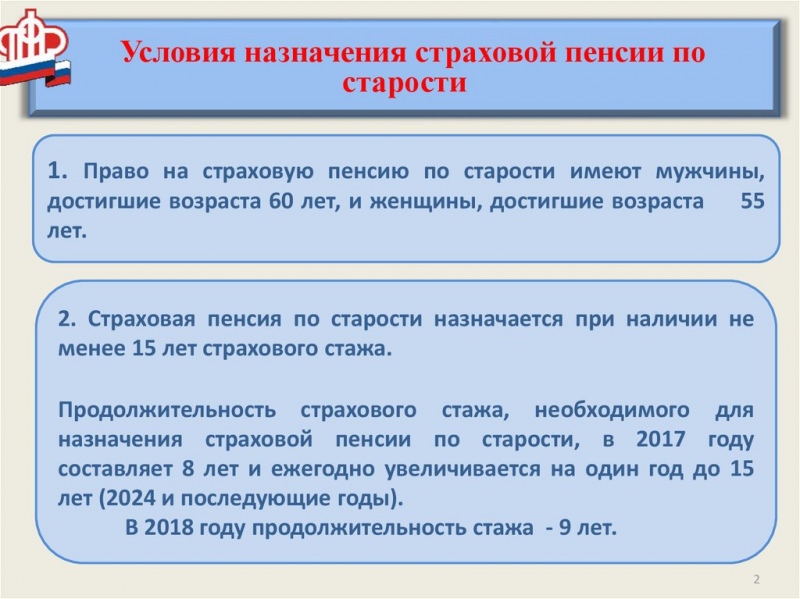

Условия оформления пенсионного пособия

В настоящее время для выхода на пенсию определены следующие условия:

- можно начать заниматься оформлением пособия для мужчин – по достижении 60 лет, женщинам – 55 лет;

- общий стаж – в 2017 году он должен быть не менее 8 лет, к 2025 году этот показатель увеличится до 15 лет;

- минимальное количество пенсионных баллов, в 2017 году – 11,4, к 2025 году это значение должно быть не менее 30.

Бывают случаи, когда человек желает выйти на пенсию, но не набрано нужное количество баллов или недостаточно стажа. В этом случае гражданам гарантированно социальное пособие. Однако, выход на пенсию в этом случае будет более поздний, мужчинам – в 65 лет, женщинам – в 60 лет.

Что касается отчислений, поступавших в ПФ до 2015 года

Ввиду использования новой формулы, возникло множество вопросов. Ведь начисление страховых пенсий начало производиться в 2015 году, а как дело обстоит с людьми, которые отчисляли свои средства в ПФ. В отношении этой категории населения пенсионные права будут пересчитаны в баллы.

Расчет производится по формуле: ПК=Стр.Ч/Стоим.ПК, где:

- ПК – суммарное число баллов, накопленных до вступления в силу Ф№400 и ФЗ№424;

- Стр.Ч – суммарное количество отчислений с заработка, учитывается только страховая часть без учета базовой и накопительной доли;

- Стоим.ПК – текущая стоимость пенсионного балла. Одна единица пенсионного балла в 2017 году установлена правительством РФ и составляет 78,28 рублей.

Что такое ИПК

Создан данный коэффициент для расчета пенсии по старости; это основной показатель, влияющий на размер пенсии. Его величина полностью зависит от трудового стажа и размера отчислений.

Таким образом, гражданин может самостоятельно формировать размер своего будущего пособия. Кроме того, это стимулирует трудящихся отражать отображать полностью сумму своего заработка, оплата труда в конвертах становится менее актуальной.

В 2017 году размер пенсионного балла достигает следующих значений:

- при отчислении доли налога на накопительную пенсию — 5,16;

- без отчислений части и налога на накопительную пенсию — 8,26.

Баллы, которые были накоплены за год

Баллы начисляются ежегодно и суммируются, а итоговая сумма используется в формуле для расчета размера пособия. Чтобы разрешить вопрос о том, как рассчитать свою пенсию самому, следует знать, как определяется годовой пенсионный коэффициент (ГПК).

Показатели формулы расшифровываются как:

- Сум.СП – суммарный размер всех страховых отчислений в ПФ за год;

- Сум.СМ – общее количество страховых взносов от максимальной облагаемой налогом заработной платы в РФ, этот показатель устанавливается правительством РФ ежегодно.

- 10 – это максимальный размер баллов, накопленных за год, притом, что равное 10, будет достигнут только в 2021 году.

Существуют периоды, в течение которых налог из заработка не уплачивался, но и баллы все равно начисляются. Баллы начисляются дополнительно в следующих случаях:

Фиксированная выплата

Этот показатель устанавливается согласно ФЗ№ 400. В 2017 году, базовая сумма ФВ составляет 4805,11 рублей. Ежегодно с учетом роста инфляции размер фиксированных выплат, увеличивается.

Кроме того, для отдельных категорий населения предусмотрен увеличенный ФВ, например, работникам Крайнего Севера (стаж такой работы не менее 15 лет), размер ФВ составляет 7207,67 рублей. Таблица размеров фиксированных выплат отображена в приложении к ФЗ №400.

Согласно закону, индексация этого показателя может проводиться дважды в году:

- 1 февраля – проводится в результате инфляции предыдущего года;

- 1 апреля – осуществляется после подведения итогов о размере доходов за предыдущий год, в данном случае, право принимать решение об изменении размера ФВ имеет только правительство РФ.

В 2016 году некоторые положения закона были приостановлены. В результате временно введен коэффициент индексации, он составляет 1,4. Таким образом, размер фиксированной выплаты ежегодно увеличивается на размер данного коэффициента, независимо от индексации.

За что начисляются премиальные коэффициенты

Еще одним важным нововведением реформы является включение в формулу премиальных коэффициентов (Прем.К1, Прем.К2). Данные показатели позволяют увеличить размер пособия, за счет более позднего выхода на пенсию, т. е. гражданин должен работать и производить отчисления в стандартном порядке, но не подавать документы на пенсионное пособие.

https://www.youtube.com/watch?v=SWwpt9K4qoY

Коэффициенты значительно влияют на сумму итогового пособия. Так, если выйти на заслуженный отдых позднее на 2 года (24 месяца), то Прем.К2 равняется 1,07, а Прем.К1 – 1,056. Чем больше срок отсрочки, тем выше показатели, например, если не выходить на пенсию более 10 лет, то Прем.К2 составляет – 2,32, Прем.К1 – 2,11. Это позволит увеличить размер пособия более чем вполовину.

Работающие пенсионеры могут рассчитывать только на увеличение ИПК, за счет внесения страховых взносов. Причем перерасчет разрешено делать только после увольнения с работы. На период трудоустройства начисляется фиксированный размер пособия, согласно сумме установленной после последнего перерасчета, т. е. перед трудоустройством либо согласно тарифам, установленным в 2015 году.

Как рассчитать пенсию по старости

Наиболее точный расчет могут произвести только сотрудники ПФ РФ. Однако, у граждан есть возможность рассчитать размер пособия самостоятельно. Хотя не все могут узнать размер своего дохода на будущее время. Примерный расчет можно произвести на сайте ПФ РФ, там необходимо задать нужные параметры и нажать на кнопку «Расчет». Согласно заданным данным система генерирует ответ.

Пример №1: Выход на пенсию с отсрочкой

Гражданина Аникина выходит на пенсию в 2017 году. Трудовой стаж – 17 лет. За это время, она была в декретном отпуске после рождения первого ребенка в течение 3 лет. Средний заработок составляет 34 тысячи рублей, из которого осуществлялись выплаты.

Гражданка перенесла выход на пенсию, позднее срока на 5 лет. Размер ИПК составил 136,68 баллов, из которых 5,4 (3*1,8) балла, начислен за декрет. Также, за отсрочку, гражданке будут начислены дополнительно премиальные коэффициенты. Согласно таблице премиальный Пенс.

К2 составил 1,34, а Пенс.К1 – 1,27.

СП=(136,68*1,34*78,28)+(4805,11*1,27)=17275 рублей.

Приведенные расчеты пенсии по старости актуальны на 2017 год. Однако, нет гарантии, что в будущем году нормы закона не будут пересмотрены. Если гражданин планирует увеличить свое пособие, то ежегодно следует отслеживать изменения закона.

Так как показатели ИПК и ФВ могут остаться неизменными либо увеличиться вдвое, то каждый случай индивидуален, поэтому нельзя по одному шаблону делать расчет пособия для разных людей.

Условия труда, размер отчислений и дата выхода на пенсию могут сыграть огромную роль на итоговый размер пенсии.

Пример №2: Выход на пенсию без отсрочки, по возрасту

У гражданина Васильева, выход на пенсию в 2017 году. К этому времени его стаж работы будет составлять 11 лет. 2 года, гражданин отслужил в армии на срочной службе.

В 2015 году его пенсионные отчисления конвертированы в баллы, с учетом, заработанных за два года (2016 и 2017) баллов, размер ИПК составил 41,47. Средний заработок, с которого производились отчисления, составляет 25 000 рублей.

Итак, за два года (2016 и 2017) исчисляется ГПК, гражданин отчислял из своего дохода 16% на страховую пенсию.

Произведем расчет по формуле: СП=(41,47*78,28)+4805,11=8051 рублей.

Рассчитать размер положенного пенсионного пособия можно как самому, как и при помощи онлайн калькулятора на портале ПФ. На этом портале регулярно размещают актуальные размеры показателей для расчета по формуле.

Однако, и в этом случае подсчет может быть точным только в том случае, если гражданин имеет на руках данные о размерах своего дохода и суммах отчислений за каждый год работы.

Чтобы получить детализированную выписку следует обратиться в подразделение ПФ и запросить данные по номеру СНИЛС.

Как рассчитывается пенсия по старости?

Статья 7 Конституции Российской Федерации однозначно свидетельствует, что право на получение пенсии (трудовой, социальной, по заболеванию или на иных основаниях) имеет при наступлении соответствующих обстоятельств каждый гражданин страны, вне зависимости от пола, сферы деятельности и текущего социального положения. К упомянутым обстоятельствам относятся достижение человеком пенсионного возраста, установление бюро медико-социальной экспертизы заболевания и другие.

Самый распространённый вид пенсионных пособий — трудовые, или по старости. Рассчитывать размер будущей пенсии для каждого достигшего определённого возраста человека — обязанность специалистов Пенсионного фонда.

Однако будущий пенсионер, желающий заранее узнать, что его ждёт, и при необходимости подыскать идеи для заработка на дому или источники пассивного дохода, может произвести вычисления самостоятельно, используя несложную формулу или посетив сайт Пенсионного фонда России.

Что понадобится для расчёта пенсии?

Согласно статье 3 Федерального Закона №173-ФЗ «О трудовых пенсиях в Российской Федерации» с последними изменениями от 1 января 2017 года, правом на получение трудовой пенсии обладают (при соблюдении определённых условий) граждане страны, а также работающие в России подданные других государств и лица без гражданства.

Пенсия по старости складывается из двух частей: страховой и накопительной

Основное условие для получения пенсии по старости — достижение соответствующего возраста.

В настоящее время это 55 лет для женщин и 60 лет для мужчин; в будущем эти значения, вероятно, будут пересчитаны, и при сохранении текущего подхода к формированию выплат невозможно сказать, когда и при каких условиях смогут выйти на пенсию люди 2000 года рождения и младше.

Кроме того, нельзя предугадать, сколько именно будут получать сегодняшние рабочие; чтобы отчасти обезопасить себя от возможного отсутствия выплат, им уже сейчас есть смысл найти банк с самыми высокими ставками по вкладам и открыть первый депозит.

Получаемая гражданином Российской Федерации трудовая пенсия (или пенсия по старости — обычно эти термины совпадают) состоит из двух частей:

К другим условиям начисления пенсии по старости относятся:

В отличие от страховой части пенсии и социальных выплат по старости, накопительная составляющая не подвергается ежегодным корректировкам: если государственный или негосударственный фонд успешно разместит средства, её размер будет пропорционально увеличен; в противном случае будущий пенсионер может рассчитывать лишь на исходную сумму, гарантированную участием фонда в страховании вкладов.

Как рассчитать размер пенсии по старости?

Как уже было упомянуто, получаемая гражданами пенсия по старости состоит из двух независимых друг от друга частей: страховой и накопительной. Каждую из них будущий пенсионер или гражданин, уже получающий выплаты, может рассчитать самостоятельно, используя приведённые далее простые формулы.

Рассчитать страховую часть пенсии по старости можно по формуле:

Хотя значение пенсионного коэффициента каждый год пересчитывается в большую сторону (например, в 2017 году он был равен 78 рублям 58 копейкам против настоящих 81 рубля 49 копеек), при расчёте окончательной суммы страховой пенсии берётся не «плавающее», а фиксированное значение для года выхода на пенсию. Перерасчёту подвергается и вторая условная константа.

Расчет пенсии

Нормативно-правовая база регулирования пенсионного обеспечения в современной редакции действует с 2015 года. Вступивший в силу ФЗ № 400 кардинально преобразовал порядок расчета выплат для будущих пенсионеров в лучшую сторону.

На сегодняшний день основополагающий индикатор права на пенсионное обеспечение – количество баллов. По этому показателю определяется размер и категория ежемесячных выплат.

Пересчет по новой формуле коснулся всех пенсий. Но субъекты, получившие статус пенсионера до вступления в законную силу правовых изменений, не ощутили существенной разницы.

Пересчет не изменил размер уже назначенных сумм в меньшую сторону.

Тезисы нововведений

- Преобразование структуры. Ранее пенсия была трехсоставной – базовый размер, накопление и страхование. На базе накопительной части создана одноименная пенсия. Новый вид обеспечения регламентирован отдельным законом.

- Изменение названия трудовой на страховую пенсию.

- Введение системы специальных баллов, применяемых в расчетных формулах.

- Замена базовой части фиксированными числовыми выражениями.

Вычисление страховой пенсии проводится по алгоритму:

СП = стоимость 1 балла * общее количество баллов

Размер этого показателя ежегодно устанавливается Правительственным постановлением. В 2017 году балл равен 78,28 рубля. Расчет баллов осуществляется отдельно за каждый год с момента принятия закона. Для получения одного из ключевых прав нужно заработать не менее тридцати баллов.

Следующий шаг определения размера будущих поступлений – прибавление фиксированной выплаты. Правила определения этой составляющей фактически не изменились. Показатель устанавливается в твердом числовом выражении. По состоянию на 2017 год с учетом проведенной в начале года инфляции размер равен 4085,11 рублей.

Таким образом, формула расчета представляет собой сумму фиксированной и страховой выплаты.

Пенсия = ФВ + СВ

В отличие от конкретизированной цифры ФВ, СВ рассчитывается только в баллах. Критериями, определяющими размер страховой части, служит заработная плата и стаж.

Кроме заработной платы на итоговый размер пенсии влияют следующие факторы:

- выбор варианта обеспечения по программе ОПС;

- значимые с социальной точки зрения периоды – декрет, военная служба и другие;

- обращение за начислением пенсии позже достижения пенсионного возраста;

- продолжительность трудовой деятельности;

- доход самозанятого лица.

Инструментом для самостоятельного определения размера будущих выплат служит пенсионный калькулятор, доступный в онлайн режиме.

Примеры расчета пенсии

Суть и особенности системы баллов проще продемонстрировать на конкретном примере.

Пример. Иванова М. работает музыкальным сотрудником в дошкольном учебном заведении. Размер заработной платы составляет 240 тысяч в год или 20 тысяч в месяц. Показатель не менялся несколько лет.

Работодатель обязан отчислять 16 % заработной платы сотрудника в Пенсионный фонд. Из этих сумм формируются страховые пенсии. Следовательно, в 2015 году за сотрудника Иванову М. перечислен суммарный страховой взнос 38400 рублей.

В эквиваленте баллов Иванова М. заработала за год:

(38400/113760)10 = 0,3310 = 3,3 балла

38400 рублей – это перечисленные взносы за сотрудницу. 113760 рублей – постоянный показатель, отражающий сумму взносов с максимальной фиксированной заработной платы в 2015 году, на основе которой перечислялись такие взносы. Если заработная плата будет больше, цифра для аналогичных расчетов останется такой же.

Число 10 обозначает наибольшее количество баллов, которое можно получить за год. Например, исходя из статистики 2015 года для того, чтоб заработать 10 баллов в рассматриваемый период, нужна заработная плата в размере 59250 рублей ежемесячно.

Правительство ежегодно устанавливает размер заработной платы, которая берется в основу расчета и облагается взносами. Этот показатель ежегодно увеличивается. В 2017 году размер достиг 73 тысяч рублей в месяц.

Важный аспект: полный учет баллов будет внедрен только с 2020 года. До этого момента показатель вводится поэтапно. В 2017 году максимально возможное количество баллов за год составляет 8,26.

Физическим лицам, которые будут выходить на пенсию ближайшее десятилетие, баллы будут рассчитываться следующим образом.

(Пенсионный капитал, до 2002 года + страховые взносы 2002-2014 годов)/ стоимость балла

Такой способ проведения расчета пенсионного капитала соответствует принципу справедливости и положительно отразится на размере выплат. Позитивный аспект заключается в том, что основная сумма пенсии будет включать объемы, заработанные физическими лицами до 2015 года.

Соотношение баллов и стажа

Для будущих пенсионеров остается открытым вопрос, сколько же нужно работать до пенсии. Изменение пенсионного законодательства внесло путаницу в понимании системы многими гражданами. Особенно это касается пунктов поэтапного ввода баллов и их соотношения с получаемыми доходами.

Анализ приведенных выше примеров позволяет сделать вывод, что сотрудник детского сада Иванова М. сможет заработать 30 баллов за девять лет и один месяц. Это несложно вычислить с помощью элементарных математических действий.

В то же время другой сотрудник, сумма заработной платы которого соответствует максимальному показателю, потратит на накопление десяти баллов всего три года. Но такой сценарий развития событий возможен при условии, что размер заработной платы будет расти пропорционально устанавливаемому Правительством предельному показателю.

Для выхода на пенсию нужен стаж не менее 15 лет, размер итоговых выплат составит разницу примерно в 3 раза.

Если смоделировать ситуацию, что общий стаж Ивановой М. равен 40 лет (предположим, она начала трудовую деятельность в 20 лет), размер ее страховой пенсии составил бы чуть менее 8 тысяч рублей. Даже с учетом суммирования с фиксированной выплатой, итоговый показатель приближен к средней пенсии по стране по итогам прошлого года. Это неутешительные перспективы.

Очевидно, что на итоговый размер первостепенно влияет показатель заработной платы, а не стаж. У физических лиц, проработавших несколько десятилетий на низкооплачиваемой должности, нет шанса получить достойную пенсию.

Одновременно высокооплачиваемым категориям сотрудников достаточно набрать минимально требуемый стаж, и начисление будет произведено по более выгодным составляющим. Чем больше размер социального взноса, тем выше будет пенсия.

Стаж играет второстепенную роль.

В заключении

В 2015 году нормативная база в сфере пенсионного регулирования претерпела существенные изменения. Главное нововведение – пенсионные баллы, обязательное перечисление социальных взносов работодателем за каждого сотрудника и появление негосударственного вида пенсии. Такой подход нацелен на создание оптимальных условия для нетрудоспособных граждан и людей преклонного возраста.

Формула расчета представляет собой сумму страховых и фиксированных выплат. Наличие альтернативы позволяет выбирать лучший вариант обеспечения старости, делая акцент на накопительную составляющую. Но система имеет недоработки.

Несмотря на несколько определяющих факторов, в том числе стаж и самозанятость, ключевую роль играет оплата труда.

Наличие сорокалетнего и более стажа не является гарантией хорошей пенсии, в то время как высокий доход за короткий период работы позволяет быстрее собрать 30 баллов и обеспечить достойную старость.

Смотрите так же:

- Единовременная выплата пенсионерам в 2018 году;

Расчет пенсии, формула расчета

Ни для кого не секрет, что в 2015 году для нас с Вами введен новый расчет пенсии, формула расчета претерпела значительные изменения.

И у рядовых граждан обращение к Закону «О страховых пенсиях» (где и утверждена новая формула для расчета пенсии) вызывает больше вопросов и сложностей, чем ответов.

Разобраться, каким образом подсчитываются пенсионные выплаты, каковы размеры пенсии, поможет обращение к нашему сайту и ниже размещенной информации. По вопросу выплаты по накопительной пенсии, обратитесь к соответствующему разделу.

Расчет пенсии, формула расчета трудовой пенсии по старости

Трудовую пенсию по старости получает большинство граждан в нашей стране. Условия ее назначения, как и планомерное увеличение стажа для пенсии, рассматриваются в других статьях.

Формула расчета такого вида пенсии, установленная законом:

СПст (страховая пенсия по старости) = ИПК (индивидуальный пенсионный коэффициент) x СПК (стоимость одного пенсионного коэффициента).

По сути же, закон сюда не включил фиксированную выплату и некоторые другие нюансы. Приведем следующую формулу для расчета пенсии:

СПст = ФВ (фиксированная выплата) х ПК1 (премиальный коэффициент к фиксированной выплате) + ИПК х СПК х ПК2 (премиальный коэффициент к ИПК).

Как видим, нам понадобится разобраться еще в нескольких величинах, а именно как считается ИПК и СПК и когда добавляются премиальные коэффициенты.

Расчет индивидуальных пенсионных баллов гражданина

ИПК каждого гражданина определяется за каждый календарный год его работы. Причем для периодов работы с 2015 г. используется одна формула — в зависимости от количества отчислений на индивидуальном лицевом счете работника (отчислений в Пенсионный фонд).

Соответственно, чем дольше человек трудился и чем выше размер его официальной заработной платы, тем выше в итоге ИПК.

Если гражданин формирует и накопительную часть пенсии, то на его счет попадает 10 % от его заработка (но не более чем 10 % от предельной величины, установленной Правительством РФ), если только страховую пенсию – 16 %.

Таким образом, ИПК рассчитываем путем сложения индивидуального пенсионного коэффициента в каждом году, начиная с 2015 г. и до момента выхода на пенсию. В свою очередь, ИПК за год рассчитывается по формуле: сумма страховых взносов на лицевом счете за год / сумма страховых взносов в размере 16% от максимальной базы заработной платы х коэффициент 10.

Приведем пример:

Иванова К.С. получала в 2016 году среднемесячную заработную плату 30 000 руб. Она формировала и страховую, и накопительную части пенсии. За год она получила 30000 х 12 = 360 000 руб. Максимальная база ЗП в 2016 г., с которой работодатель делает отчисления в ПФР, составляет 796 000. То есть страховые взносы с дохода работника работодатель в случае такой базы выплатит только 127 360 руб.

Ее работодатель сделал отчисления на ее страховую часть в размере 10 %, т.е. 36 000 руб.

Итого, ИПК в 2016 г. составит:

36 000 руб. / 127 360 х 10 = 2,82

Годовой ИПК Ивановой К.С. в 2016 г. составит 2,82 балла.

При расчете годового ИПК помните, что его максимальный размер ограничен законом. В 2016 г. он составляет 7,83 (когда формируется только страховая пенсия) и 4,89 (и страховая, и накопительная). С 2021 г. он составит 10 и 6,25 соответственно.

Сформированные до 2015 г. права уже переведены ПФР в баллы и сохранятся в полном объеме.

Дополнительные пенсионные баллы для расчета пенсии

Если в какие-то периоды деятельности работника страховые пенсионные взносы не производились, то они будут учтены за каждый полный календарный год в следующих случаях:

— если осуществлялся уход за первым ребенком до 1,5 лет (годовой ИПК 1,8), за вторым ребенком до 1,5 лет (3,6), за третьим или четвертым (5,4) до 1,5 лет. Однако учитывается не более 6 лет в общей сложности

— служба в армии по призыву (1,8),

— уход за инвалидом 1 группы, лицом старше 80 лет или уход за ребенком-инвалидом (1,8)

Стоимость пенсионного бала в формуле расчета

Величина этого показателя устанавливается ежегодно постановлением Правительства РФ. И в формулу для расчета пенсии он включается в размере, действующем на дату установления пенсии (порядок оформления пенсии). Так, в 2016 г. размер СПК составляет 74,27 руб. В 2015 г. он составлял 71, 41 руб.

Фиксированная выплата к пенсии и премиальные коэффициенты

ФВ (фиксированная выплата) установлена законом и подлежит индексации с 1 февраля каждого года (Правительство вправе проиндексировать ее еще раз с 1 апреля). В 2016 г. ее размер составляет 4 558, 93 руб.

Размер фиксированной выплаты увеличивается при достижении пенсионером 80 лет или при присвоении инвалидности 1 степени, трудившиеся не менее 15-20 лет в районах Крайнего Севера.

Премиальный коэффициент к фиксированной выплате (ПК 1 нашей формулы) устанавливается при назначении страховой пенсии по старости позднее возникновения права на нее (в т.ч. и досрочной пенсии по старости), отказом от ее получения. Такой коэффициент применим только с 01.01.2015 г.

, за полный календарный месяц до оформления пенсии. Например, если право на пенсию возникло 2 марта 2015 г., а человек обращается за ней только 2 марта 2016 г., то за полных 12 месяцев ему устанавливается ПК 1 в размере 1,056. А если пройдет 24 месяца, то 1,12.

Значения ПК 1 установлены Законом «О страховых пенсиях».

Премиальный коэффициент ПК 2 к ИПК устанавливается при назначении пенсии по старости впервые (в том числе досрочно) позднее права на указанную пенсию, отказа от получения установленной (в том числе досрочно) пенсии по старости и последующего восстановления выплаты указанной пенсии или назначения указанной пенсии вновь. Рассчитывается аналогично ПК 1 – за полный календарный месяц, для периодов, имевших место с 01.01.2015 г. (приложение № 1 к Закону).

Обращаем внимание, что обязательными условиями для назначения страховой пенсии по старости к 2025 г. станут наличие 30 пенсионных баллов, минимум 15 лет трудового стажа и достижение общеустановленного пенсионного возраста (55 лет для женщин, 60 – для мужчин). Если законопроект о пенсионном возрасте не будет внесен в Госдуму РФ и принят нашими депутатами.

Итак, изучив алгоритм расчета пенсии, формулу расчета приведем подробный пример ее применения.

Пример расчета пенсии по старости, формула расчета

Гражданин РФ Пригоршнев достиг пенсионного возраста 60 лет в 2015 году. Право на льготную пенсию не имел. Обратился за пенсией спустя год, в 2016 г.

В 2015 году его пенсионные баллы конвертированы и составили 60 баллов. В 2015 – 2016 году он заработал еще 4,5 балла. Кроме того, он проходил службу, дополнительный ИПК 1,8.

Итого, путем сложения, получаем ИПК Пригоршнева 60+4,5+1,8 = 66,3.

Итого, размер страховой пенсии по старости у Пригоршнева составит:

ФВ 4 558, 93 руб. х ПК1 за 12 месяцев 1,07 + ИПК 66,3 х СПК 74,27 х ПК2 1,056 = 4878,05+5199,85 = 10 077, 90 руб.

Правила расчета пенсии по старости в 2018 году

На 2018 год пришлось начало очередной конвертации прав пенсионеров – в данном случае речь идет о пенсионных баллах.

Ранее подобные события наблюдались в 2002 год, когда все были увлечены пенсионным капиталом.

Законодательный аспект вопроса

Федеральные законы № 400-ФЗ и № 424-ФЗ, датированные концом 2013 г., гласят, что страховую и накопительную части можно считать самостоятельными пенсиями.

При формировании накопительной используется старый принцип, да и рассчитывать на нее могут только те граждане, которые родились в 1967 году и ранее.

А вот в основе страховой пенсии лежит новая формула, т.к. учитываются пенсионные баллы, накопленные работником за время официального выполнения каких-либо должностных обязанностей.

Порядок вычисления страховой части

Страховая часть пенсии (СЧ), связанная с достижением определенного возраста, напрямую зависит от величины регулярного официального дохода, отработанного времени и сумм, перечисленных застрахованным лицом в Пенсионный фонд РФ с 2002 г.

Последние регулярно подвергаются индексации, а отследить их можно благодаря индивидуальному лицевому счету.

Существует также фиксированная базовая величина страховой части пенсии, которая входит в состав СЧ. Закон, вступивший в силу в 2001 г.

регламентирует, что данное значение является твердым, дифференцируемым и зависящим от того, в состав какой категории входит пенсионер.

Еще одним фактором, оказывающим существенное влияние, является наличие (или отсутствие) иждивенцев, а также их количество.

Накопительная часть, вызванная наступлением предельного возраста, зависит от обязательного страхования и инвестиционного дохода.

Рассчитать страховую часть трудового пенсионного довольствия можно по следующей формуле:

СЧ = ПК/Т+Б,

Где:

- СЧ – значение страховой части пенсии в связи с достижением законодательно установленного возраста;

- ПК – пенсионный капитал, накопленный до 2002 г. + размер страховых взносов, начисленных начиная с 2002 г. + валоризация;

- Т – предполагаемая продолжительность осуществления выплат;

- Б – фиксированная базовая величина страховой пенсии.

Расчет приведенной выше формулы требует определения суммы пенсионного капитала, сформированного до наступления 2002 г.:

ПК = (РП-450 рублей)*Т,

Где:

- ПК – капитал, рассчитываемый для всех лиц, входящих в состав системы обязательного страхования;

- РП – трудовая пенсия, при расчете которой учитываются стаж и заработная плата гражданина;

- 450 рублей – базовая часть трудовой пенсии, связанной с предельным возрастом и установленная в законодательном порядке;

- Т – предполагаемый срок предоставления пенсионных выплат (зависит от средней продолжительности жизни).

Досрочный выход

Досрочной является пенсия, получить которую гражданин может раньше, чем наступит предельный возраст, на основании соответствующих положений. Обязательное требование – тяжелые (вредные) условия работы – регулярное подвержение жизни и здоровья опасности, а также выполнение общественных и государственных задач.

Чтобы выйти на досрочную пенсию гражданин должен располагать отработанным фактическим стажем, включающим в себя страховую и реальную часть. Последняя требует наличия сложной рабочей обстановки.

Понимание порядка расчета досрочного государственного обеспечения достигается благодаря рассмотрению следующего примера.

Суханов В.Л. имеет право начать получать пенсионное обеспечение раньше, чем достигнет пенсионного возраста. Продолжительность его трудового стажа составляет 25 лет, а размер официального ежемесячного дохода в 1,5 раза превышает план по заработной плате в стране.

Итак, при расчете будет учитываться: базовая пенсия (БП) и страховая часть (СЧ) в баллах.

БП в 2018 г. = 4982,9 рублей и более;

Для определения страховой части пенсии требуется стоимость 1 балла (меняющаяся ежегодно). В текущем году данный показатель равняется 81,49 руб.

Т.е., если Суханов В.Л. отработал 25 лет, то величина его страховой пенсии составит: 25*81,49 = 2037,25 руб.

Общий размер пенсионного довольствия определяется следующим образом:

Пенсия = (БП+СЧ) + НП (стандартные государственные условия предусматривают 16% в год, а личное желание и накопление процентов от ежемесячного официального дохода – 10%).

Пенсия = (4982,9+2037,25) = 7020,15 + НП, рассчитанный в индивидуальном порядке.

Предположим, что Суханов В.Л. проживал и трудился в Ростовской области. Средняя заработная плата в данном регионе равняется 27 535 руб.

Т.е. ежемесячный доход гражданина соответствует значению 27 535 + 13 767,5 = 41 302,5, а за 1 год – 495 630 руб. (НП = 79 300,8 рублей в год)

Максимальный размер страховых взносов 212 360 руб.

НП = 79 300,8/212 360 * 10 = 3,73 балла за каждый отработанный год.

25 (трудовой стаж) * 3,73 (НП) = 93,25 (баллы) * 81,49 (стоимость балла) = 7598,94 руб.

Полный размер досрочной пенсии составляет: 4982,9+2037,25+7598,94 = 14 619,09 руб. ежемесячно.

Пример

Правительство постепенно корректирует порядок расчета положенного пенсионного обеспечения.

В настоящее время будущая пенсия рассчитывается следующим образом:

Кп=Сл/См* 10,

Где:

- Сл – сумма страховых пенсионных взносов, произведенных гражданином в течение 1 календарного года;

- См – предельное значение пенсионных взносов, установленное на государственном уровне.

- 10 – показатель, облегчающий процесс подсчета пенсионных баллов. Кроме того данная величина является максимальной, если речь идет о баллах, которые можно заработать в течение 1 года.

Пример. Среднемесячная заработная плата гражданина составляет 25 000 руб. Процент страховых начислений равняется 16%. Следовательно, обязанностью работодателя является внесение в ПФ: 25 000*12*16% = 48 000,00 руб.

При сравнении с максимальным размером дохода, установленного для страны в текущем году, получается:

48 000,00/212 360 *10 = 2,26 пенсионных балла.

От величины годового коэффициента напрямую зависит объем будущих выплат.

Проверка правильности вычислений

Если пенсионер сомневается в том, что расчеты, касающиеся его пенсионного обеспечения, были произведены верно, то ему прямая дорога в отделение Пенсионного фонда. Проверка, основной задачей которой является контроль корректности, будет проводиться только в том случае, если гражданин изложит данную просьбу в соответствующем заявлении.

Работник Пенсионного фонда обязан в течение 5-ти дней проверить правильность начисления пенсионных выплат и направить уведомление заявителю. Ошибочный расчет автоматически будет приведен в соответствие с законодательством.

При наличии трудовой книжки, калькулятора и справок о среднемесячном доходе в течение последних 5 лет, можно произвести самостоятельную проверку.

Последовательность математических операций следующая:

- из суммы, полученной в п.5 вычесть базовую часть пенсии, применяемую в то время, которое используется для расчетов;

- полученное значение умножить на предполагаемую продолжительность произведения выплат.

В завершении гражданин может сверить свои расчеты с регулярно перечисляемой суммой и принять решение о том, насколько актуальным является направление заявления в Пенсионный фонд.

О правилах расчета размера пенсионного обеспечения рассказано в следующем видеосюжете:

Рекомендуем другие статьи по теме