Обязательное пенсионное страхование в РФ в 2018 году — что это такое, закон и свежие новости, страховое свидетельство

Онлайн-журнал о негосударственных пенсионных фондах

Все мы стареем. Правда, кто-то думает, что старость еще очень далеко, а кто-то напротив, стоит на пороге пенсионного возраста. Так или иначе, но каждому из нас рано или поздно предстоит столкнуться с вопросами о пенсионном страховании. Необходимо, чтобы каждый будущий пенсионер был максимально грамотным в этом вопросе.

Вы должны понимать, что относится к пенсионному обеспечению, на какую пенсию может рассчитывать, а также быть в курсе всех своих прав и обязанностей в рамках сферы.

В статье мы уделим внимание понятию обязательного пенсионного страхования, узнаем основные нюансы оформления, а также другие проблемные вопросы, с которыми придется столкнуться будущим пенсионерам в Российской Федерации. Обо всём этом читайте ниже.

Что из себя представляет обязательное пенсионное страхование, каковы его цели и функции?

В первую очередь уделяем свое внимание расшифровке понятия обязательного пенсионного страхования.

Как правило, под этим термином понимается система, благодаря которой государственные органы формируют определённый источник, из которого и финансируются все пенсии граждан.

Лица, которые имеют право на получение обязательного пенсионного страхования тоже имеют свое установленное законом название. Их называют застрахованными лицами.

В ситуации, когда наступает непосредственный страховой случай, пенсионный фонд должен выплатить таким застрахованным лицам пенсию.

Основной функцией пенсионного страхования является обеспечение граждан необходимыми денежными средствами по факту выхода на пенсию. Цель у данной системы также проста.

Каждый работающий пенсионер, с заработной платы которого отчисляли страховые взносы, имеет полное право на получение денежных средств, и за этим тщательно наблюдает Пенсионный фонд Российской Федерации.

Сама система обязательного пенсионного страхования задумывалась как мера, которая позволит пенсионерам получать доход даже по факту окончания своей трудовой деятельности.

Еще одна цель Пенсионного фонда нашей страны — это структурировать данные о пенсионерах. Получая данные о платежах, сотрудники пенсионного фонда ведут дела, заполняют сложные таблицы и ведут иные расчеты. Все эти действия направлены на ведение статистики и работу органа в соответствующем режиме.

Пенсионный фонд хочет спрогнозировать суммы и бюджет, поэтому это еще одна очень важная цель.

Главой Российской Федерации в 2002 году был принят федеральный закон номер 167, который полностью освещает вопросы обязательного пенсионного страхования и связанных нюансов. Благодаря этому нормативно-правовому акту и запустился процесс формирования абсолютно новой, ни на что непохожей пенсионной системы Российской Федерации.

С 2002 года пенсионная система Российской Федерации испытывала на себе массу изменений. Сам бюджет пенсионного фонда Российской Федерации теперь пополняется за счет средств, которые в рамках страховых взносов отчисляет работодатель.

Все отчисления распределяются, а затем, учитываются на личном счете человека. Также, благодаря этому федеральному закону появилось такое понятие, как «накопительный элемент». Именно на этом этапе и случаются новые преобразования, а также доработки, которые позволят системе обязательного пенсионного страхования работать, как часы.

После того как Федеральный закон 167 был принят, все граждане Российской Федерации стали застрахованными лицами. Кроме того, в рамках пенсионного фонда Российской Федерации на каждого застрахованного гражданина заводится свое личное дело. Именно в этом личном деле фиксируются ежемесячные отчисления от заработной платы. Все эти выплаты суммарно будут составлять будущую пенсию работника.

Поговорим о субъектах обязательного пенсионного страхования. К субъектам относятся застрахованные лица, сами страхователи, а также страховщики. Начнем по порядку.

Содержание договора о пенсионном страховании по состоянию на 2018 год

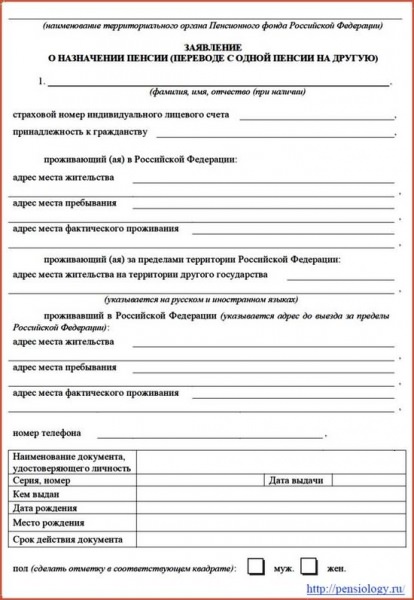

Договор на обязательное пенсионное страхование – это акт, благодаря которому и осуществляется взаимодействие застрахованного человека и пенсионного фонда. При этом, посредником в данной ситуации выступает работодатель. Вам необходимо ознакомиться с пунктами договора об обязательном пенсионном страховании между пенсионным фондом и лицом.

Следует напомнить вам, что данный акт должен в обязательном порядке быть составлен на белом чистом листе формата А4. Кроме того, необходимо помнить, что данный документ должен быть написан только на компьютере печатным шрифтом.

В случае, если по каким-либо причинам у вас нет возможности напечатать документ, вы должны написать его от руки понятным почерком без допуска ошибок. Только в таком случае документ действительно будет принят. Используйте только синюю или черную пасту. Не отклоняйтесь от пунктов бланка.

Заранее убедитесь, что ваш почерк читаем и ни в коем случае не мельчите.

Система индивидуального формирования размера пенсии

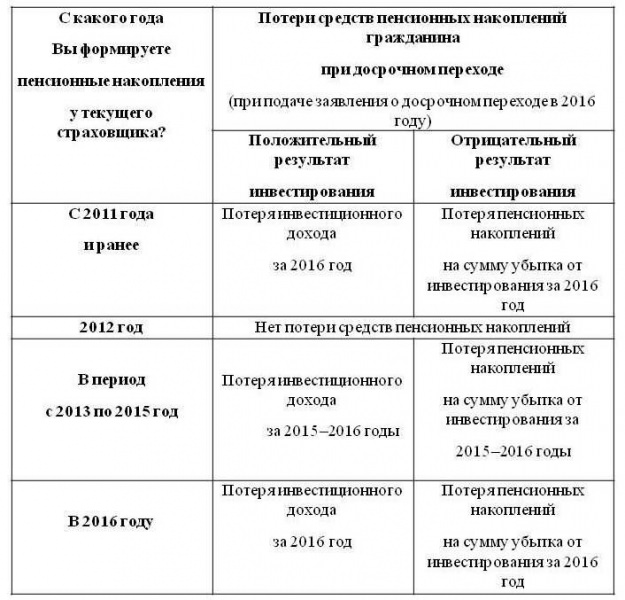

На сегодняшний день действует реформа о системе индивидуального формирования размера пенсии. В соответствии с новыми принципами накопительной системы, формироваться индивидуальный пенсионный капитал начнет с 2019 года. Однако условием является положительное рассмотрение документов законопроекта.

Также некоторые пенсионные выплаты могут быть очень гибкими и доступные возможности будут зависеть от объема накопленных средств. Поэтому для некоторых граждан появится возможность досрочного получения пенсионных накоплений.

Однако в каком порядке они будут выдаваться пока неизвестно.

Основная разница между существующей накопительной системой и новой состоит в следующем.

Теперь денежные средства будут формироваться за счет доп взносов самих граждан, а также благодаря обязательному взносу, который составит 22%.

Накопительные средства станут сразу же собственностью граждан. Применение такой системы позволит гражданам получать в различные налоговые льготы и иные преимущества.

Кроме того, подобные системы положительно скажутся на работе экономики Российской Федерации.

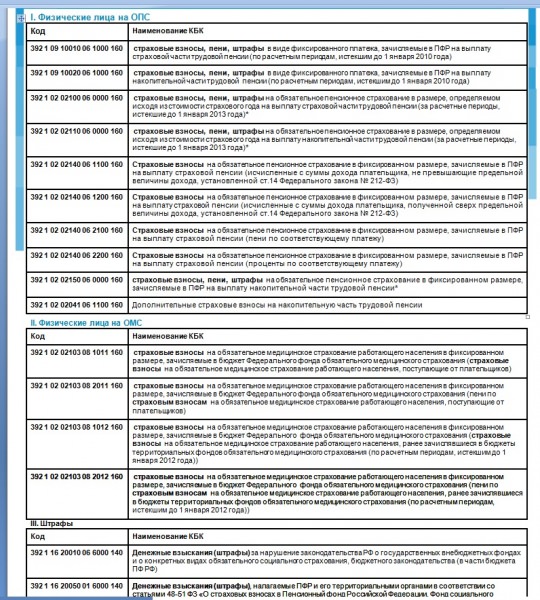

Рассмотрим основную применимую таблицу ставок, которая была актуальна ещё в 2017 году, но при этом, сохраняет свою актуальность и по сегодняшний день.

- В 2017 году руководители организаций платили взносы по общему тарифу 30% .

- При этом, на социальное страхование уходило около 2,9%.

- На пенсионное страхование 22%.

- А вот на медстрахование уходило 5,1%.

Работодатель может рассчитывать на пониженные взносы, однако если сумма взносов превысит установленную величину предельной базы. На сегодняшний день в рамках 2018 года рассматриваются и другие суммы и тарифы страховых взносов. Однако, решение об их принятии ещё не оглашено. Как правило, решение может быть принято в апреле текущего года.

Конкретные изменения 2018 года в сравнении с предыдущим периодом

Система обязательного страхования в Пенсионной сфере меняется практически ежегодно. Рассмотрим, какие же изменения претерпела эта сфера в 2018 году.

Так, 7 июня 2017 года в законную силу вступил федеральный закон номер 114, который вносил изменения в статью 33 ФЗ «об обязательном пенсионном страховании». В данной норме были пересмотрены тарифы страхового взноса, а также процентные ставки.

По факту наступления 2018 года для страхователей, которые были упомянуты в четвёртом и пятом пункте закона, применяется тариф страхового взноса 13,6%. Также, уже в 2019 году для страхователей, которые указаны в пунктах выше, будет применён тариф 20%.

В течение промежутка времени с 2018 по 2023 год для страхователей, которые указаны в пункте 6 закона, будет применён тариф страхового взноса 8%. Данный закон вступил в свою силу уже 1 января 2018 года.

Подробнее ознакомиться с таблицами вы можете в интернете. Однако, более детально и по факту этот нормативно-правовой акт вам разъяснит сотрудник пенсионного фонда. Вполне вероятно, что вы запутаетесь в данных таблицах, в результате чего посчитаете свою будущую пенсию неправильно.

В 2017 году прогнозировалось, что расход средств пенсионного фонда будет происходить на основании увеличения количества пенсионеров, при этом, число трудящихся граждан будет стремительно уменьшаться.

Основываясь на данных положениях, Министерством труда был опубликован проект бюджета, который охватывал 2018-2019 годы. Доход в бюджет составит около 8,23 триллион руб. А вот расходы будут равны 8,5 млрд. В соответствии с содержанием этого проекта, дефицит бюджета может составить 181,7 млрд руб.

Однако затем прогнозы стали ещё более заоблачными. Объем расходов составит 8,36 триллионов рублей, а вот объем расходов 8,58 триллионов. При этом дефицит увеличится до 220 млрд руб.

Однако глава пенсионного фонда заверил всех, что пенсионные выплаты будут индексироваться только соразмерно росту потребительских цен. Однако в случае, если цены резко возрастут, а пенсионный бюджет не сможет позволить себе подобного увеличения, есть основания полагать, что вероятнее всего, пенсии лишь увеличатся на определенный процент.

Пенсионная система не стоит на месте, а стремительно развивается. И только время покажет, в лучшую или в худшую сторону для потребителя. Надеемся, что это статья прояснила для вас все тонкости, которые ранее были для вас непонятны.

Хочется верить, что государство в разработке пенсионного законодательства в первую очередь будет ставить во главу угла интересы пенсионеров, а уже потом свои собственные.

Надеемся, что вы получите все пенсионные выплаты, на которые рассчитывали, а наша статья поможет вам в правильном и грамотном подсчете суммы денежных средств, которые вам полагаются.

Субъекты обязательного пенсионного страхования: перечень, определение и особенности :

Обязательное страхование пенсионных выплат преследует несколько целей и задач, основная из которых — осуществление страховой защиты прав и интересов граждан.

Общее определение

Понятие обязательного пенсионного страхования — это возмещение гражданам РФ любых видов заработка, которые он имел ранее, до начала пенсионного возраста.

Что касается иностранцев, то субъектами обязательного пенсионного страхования являются иностранные, не имеющие постоянного вида на жительство граждане, а также лица без гражданства, временно проживающие на территории РФ.

Взносы на обязательное страхование пенсионных накоплений начисляются по установленным законом тарифам и составляют 22 %. Данную сумму делят на 2 части:

Кто такие субъекты обязательного пенсионного страхования:

Понятие обязательного пенсионного страхования и субъекты этой системы правовых, экономических и организационных мер, создало государство для обеспечения защиты граждан при выходе не пенсию.

Составные части накоплений

Взносы на обязательное страхование пенсионных накоплений начисляются по установленным законом тарифам и составляют 22 %. Данная сумма разделяется на две части:

Особенности пенсионных накоплений

Итак, пенсия состоит из страховой и накопительной доли. Давайте рассмотрим оба вида более подробно.

Подобный вид пенсии может начисляться также членам семьи субъекта обязательного пенсионного страхования, признанным нетрудоспособными, в случае если на момент смерти ему производились страховые пенсионные взносы.

Законодательство выделяет несколько видов страховых пенсий. К ним относятся:

- По старости, то есть по достижении застрахованным лицом пенсионного возраста, равного в нашей стране 60 годам для мужчин и 55 годам для женщин. При этом у гражданина должен быть хотя бы минимальный страховой стаж и количество пенсионных баллов.

- По инвалидности. Назначается при предоставлении подтвержденной группы нетрудоспособности 1, 2 или 3 категории.

- В случае потери кормильца. Выплачивается иждивенцам погибшего застрахованного лица нетрудоспособного возраста.

Страховая пенсия: кому и сколько?

Предусмотрено также назначение страховой пенсии до достижения необходимого возраста субъектом обязательного пенсионного страхования. Это происходит в случае наличия у застрахованного специального стажа в необходимом количестве. В законе представлен подробный перечень подобных случаев. Страховая пенсия выплачивается в фиксированном виде и каждый год индексируется государством.

Накопительная пенсия представляет собой ежемесячные выплаты пенсионных накоплений, которые частично состоят из взносов застрахованного лица, а также из доходов от инвестирования денежных средств. 6 % из упомянутых выше 22 процентов по тарифу составляют взносы, которые перечисляют работодатели на формирование накопительной доли пенсии.

Данная накопительная система работает у граждан, которые родились после 1967 года.

У тех, кто родился раньше, также сформированы пенсионные накопления, однако, это касается граждан, которые были трудоустроены в период с 2002 по 2004 годы.

Как правило, для ежемесячных выплат этого оказывается недостаточно, однако, есть возможность получить накопленные средства единовременно после выхода на пенсию.

Субъекты страхования пенсии

Как было сказано вначале статьи, субъектами обязательного пенсионного страхования называются:

Права и обязанности страховщика

Рассмотрим права и обязанности каждого субъекта обязательного пенсионного страхования. Так, у страховщика есть право:

Обязанностями страховщика является пересчет, назначение и выплата пенсионных страховых и накопительных компенсаций. Государство является гарантом выполнения всех обязательств Пенсионного фонда, взятыми им перед застрахованными лицами.

Права и обязанности страхователя

Права страхователей предполагают следующее:

Главной обязанностью страхователя является соблюдение всех норм и правил регистрации в ПФР и своевременное внесение необходимых проплат.

Права и обязанности застрахованного лица

Также круг прав и обязанностей субъектов обязательного пенсионного страхования, таких как застрахованные лица:

Обязанностью застрахованного лица является предоставление необходимого пакета документов страховщику. В них должна содержаться достоверная информация, по которой и будет производиться расчет будущей пенсии. Если сведения меняются, застрахованное лицо обязано проинформировать об этом страховщика.

Особенности страхования

Еще одной обязанностью страхователя является регистрация в ПФР. Закон об обязательном пенсионном страховании содержит подробный перечень всех возможных страхователей.

Регистрация страховщика должна произойти не позднее трех рабочих дней после того, как были предоставлены все необходимые документы.

После регистрации выдается документ, который подтверждает право страхователя на ведение деятельности.

Существует такое понятие, как обязательное обеспечение пенсионных выплат. Оно предполагает, что государство будет осуществлять следующие выплаты при любой экономической и социальной ситуации в стране:

Выплаты обязательного страхового обеспечения производятся посредством бюджетных средств Пенсионного фонда.

Существует также в пенсионной сфере такое понятие, как система индивидуального учета. Она заключается в том, что производится учет каждого застрахованного лица с целью осуществления его прав на получение пенсионных выплат. Данная система поддерживается и реализуется Пенсионным фондом.

Каждому застрахованному лицу открывается индивидуальный счет, который состоит из трех частей:

За индивидуальным счетом закрепляется уникальный номер, который идентичен СНИЛС. Получить сведения о своем счете можно с помощью личного кабинета на сайте ПФР или посредством портала государственных услуг.

Еще раз напомним, кто является субъектами обязательного пенсионного страхования — это федеральные органы государственной власти, страхователи, страховщик и застрахованные лица.

Система обязательного пенсионного страхования была разработана государством для осуществления выплат пенсионных накоплений граждан. Благодаря системе унифицированного учета получается производить контроль реализации прав каждого застрахованного лица.

Успешно эта система будет работать только в случае соблюдения всеми субъектами страхования своих прав и обязанностей, а также предписаний и норм законодательства в отношении пенсионных выплат.

Обязательное пенсионное страхование (государственное) — что это такое, закон, договор, в РФ, понятие

Определение государственному пенсионному страхованию было дано в Федеральном законе «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования», которое было принято в исполнение с декабря 1995 года.

В нем разъясняются понятие и сущность обязательного пенсионного страхования, которое введено в результате реформы по начислению пенсий за трудовую деятельность.

Что это такое

Обязательное пенсионное страхование является совокупность юридических, экономических, координационных мероприятий, разработанных государством, которая направлена на возмещение гражданам страны любых видов заработка, которые он имел ранее до начала пенсионного возраста.

Пенсионное страхование называется обязательным, если оно действует на законном основании путем вовлечения в него всех категорий населения страны. В стране осуществляют деятельность Пенсионные фонды государственный и негосударственный, которые занимаются пенсионным обеспечением.

Организационная структура назначения пенсии сложившаяся в Российской Федерации подразделяется на:

- обязательное пенсионное обеспечение, которое назначается в случае наступления старости, по инвалидности, в связи с потерей кормильца;

- добровольное, охватывающее пенсии, выплачиваемые в счет взносов, оплачиваемых работодателями совместно с самостоятельными пенсионными накоплениями граждан.

Негосударственным пенсионным фондам предоставляется право осуществления деятельности по обеим структурам.

Пенсионным обеспечением называется денежное вознаграждение, представленная установленной суммой, которая регулярно выплачивается государством получателю, достигшему определенного возраста либо вследствие завершения работы по найму в качестве пособия.

Она разделена на части:

- базовую или социальную, ее оплачивает государство независимо от получаемой заработной платы, размера взносов, оплачиваемых по страховке всем лицам, достигшим пенсионного возраста и имеющим минимальный трудовой стаж равный пяти годам;

- страховой, зависящей от размера оплаченных платежей в Пенсионный фонд по договору на страхование пока длилась трудовая деятельность. Он рассчитывается как отношение пенсионного капитала, накопленного до дня назначения пенсии и числа месяцев ожидания выплат, которое равно 228 месяцам или 19 годам;

- накопительная, на которое влияют накопленные пенсионные отчисления, введена в 2002 году, поэтому на ее получение могут претендовать молодые возрастные категории граждан, например, она выдается мужчинам с 1953 и до сего года рождения, а женщинам, начиная с 1957 года рождения.

Федеральный закон об обязательном пенсионном страховании

В основу регулирования процедуры в Федерации государством положены нормы Федерального закона, изданного в декабре 2001 года за номером 167-ФЗ, в котором определены правовая роль субъектов, регламент их правоотношений, основания их появления и методы осуществления прав и обязанностей, отмечен уровень ответственности каждого субъекта.

Он предусматривал открытие индивидуальных лицевых счетов для имеющих страховку граждан, куда работодатель перечислял регулярно каждый месяц страховых взносов в его пользу при начислении заработной платы. Данные платежи накапливаются, формируя будущую пенсию за осуществляемую трудовую деятельность.

Страховые взносы, находящиеся на лицевом счету вкладываются в финансовый рынок, за счет чего образуется некоторая дополнительная сумма, добавляемая в накопленным средствам.

Если от него не поступают предложения по использованию накопленных средств, то они перечисляются из ПФ на счет ГУК. Однако гражданин имеет право сделать вклад в фонд негосударственного фонда, передав ему права на доверительное управление.

Пожизненная пенсия будет выплачиваться гражданину РФ по достижении возраста, установленного пенсионным. В нее войдут накопленные денежные средства и доходы, полученные в ходе их субсидирования.

Функции

Обязательное пенсионное страхование как часть пенсионной системы РФ

осуществляет функции, позволяющие обезопасить граждан в случаях возникновения страховых рисков.

Оно производится Пенсионным фондом, выполняющим функции страховщика, в обязанности которого входит:

- осуществление контроля над правильным исчислением страховых взносов, их своевременным перечислением в ПФ в полном объеме;

- назначение и осуществление своевременных оплат по всем видам страховых пенсий, принимая за основу сведения индивидуального счета;

- проверка документов для начисления обязательного страхового обеспечения;

- составление проекта бюджета ПФ и обеспечение его выполнения;

- обеспечение целевого использования финансовых средств;

- осуществление учета финансов, которые поступают;

- производство регистрации и снятие с учета страхователей;

- контролирование поступлений страховых взносов от физических лиц, которые добровольно вступили в правоотношения;

- создание государственной базы данных по различным группам страхователей;

- обеспечение регламента, позволяющего вести специальную часть индивидуального счета;

- обеспечение организации своевременного учета дохода, вырученного от инвестирования средств;

- консультирование на бесплатной основе на всех уровнях региональных органов застрахованных лиц и страхователей;

- прием заявлений от лиц на добровольное вступление в правоотношения;

- консультирование, информирование застрахованных лиц по оплате дополнительных взносов, размещая сведения на официальном сайте ПФ, СМИ;

- осуществление функций оператора персональных данных;

- определение размера платежей по страховке, начисленных в страховую и накопительную части пенсий.

Какие цели преследуются

Основной целью является обеспечение граждан пенсионного возраста достойным уровнем жизни, для чего им создаются условия, позволяющие иметь дополнительную пенсию.

Государственные органы совместно с негосударственными пенсионными фондами разработали ряд специальных программ, которые ориентированы на внедрение, совершенствование и развитие механизмов осуществления пенсионного страхования.

Ее преимущества заключаются:

- если заканчивается период, в течение которого производится накопление, то накопленные средства можно забрать полностью или до конца жизни получать равными долями ежемесячно;

- если застрахованное лицо умирает до конца периода накопления средств, то они передаются наследникам;

- если застрахованное лицо в какой-либо период времени не может вносить взносы, то размер будущей пенсии пересчитывается в зависимости от величины накопленной суммы до момента приостановки платежей;

- если застрахованное лицо умирает, то преемнику выплачиваются денежные средства, собранные до того времени. Срок осуществления оплаты оговаривается в договоре либо при внесении поправок в него, но до начала осуществления платежей.

Как описывается в договоре

Договор по страхованию пенсий является соглашением заключенным пенсионным фондом и страхователем в интересах застрахованного лица либо его правопреемника, согласно которого фонд обязуется назначить и платить ему по достижению пенсионного возраста накопительную часть трудовой пенсии или осуществить выплаты правопреемникам, в случае его смерти.

В договоре описываются:

- права и обязанности Пенсионного фонда, застрахованного лица;

- учет накоплений, поступивших от застрахованного лица, их субсидирования;

- регламент, условия назначения, осуществление платежей из накопительной части трудовой пенсии;

- порядок выдачи правопреемникам накоплений умершего застрахованного лица;

- ответственность субъектов за допущенные правонарушения, связанные с исполнением или ненадлежащим исполнением обязательств, возложенных на них договором в соответствии с нормами законодательства РФ;

- порядок введения поправок, требования, предъявляемые к расторжению;

- продолжительность срока действия.

Соглашение приобретает законную силу со дня, когда перечисленные бывшим страховщиком денежные средства поступают на расчетный счет выбранного фонда. Договор по пенсионному страхованию относится к одному из видов личного, является двухсторонним и необобщенным.

Помимо того, в нем необходимо отметить личные данные застрахованного лица, сведения о характере страхового случая, размер суммы по страховке, реквизиты.

Риски и случаи

Действующий Федеративный закон дал определение понятиям «страховой риск» и «страховой случай». В соответствии с ним к страховым рискам относится потеря застрахованным лицом заработка в качестве выплат, вознаграждений либо иных видов дохода при наступлении страхового случая.

К ним относятся события или их комбинация:

- наступление возраста, соответствующего пенсионному;

- инвалидность, вследствие болезни, дорожно-транспортных случаев;

- утрата лица, являющего единственным кормильцем.

Что касается выгод, получаемых застрахованным по программе пенсионного страхования лицом, то они, несомненно, существуют.

В первую очередь заключаются в оказании услуг личного консультанта, разъясняющего тонкости и нюансы пенсионного страхования. Во вторую очередь для привлечения и сохранения ценных кадров большинство работодателей заключают договор корпоративного страхования на обеспечение пенсией, получая при этом льготы по налогам.

Видео: Обязательное пенсионное страхование

Обязательное пенсионное страхование

Пенсионное обеспечение в РФ осуществляется в рамках системы обязательного пенсионного страхования. Расскажем, что такое обязательное пенсионное страхование (ОПС) в 2018 году и по каким принципам оно работает, а также разберемся, кто выступает участниками системы ОПС и каким образом они взаимодействуют.

Обязательное пенсионное страхование: понятие, принципы, цели

Обязательное пенсионное страхование

Обязательное пенсионное страхование – вид государственного страхования, в рамках которого граждане приобретают статус застрахованных лиц, которым при наступлении страхового случая осуществляются выплаты в виде пенсии.

Страховой случай и страховая выплата в системе ОПС

ФЗ-167, регламентирующий порядок взаимоотношений между субъектами системы ОПС, дает следующие определения страховому случаю и страховой выплате:

- страховой случай – факт достижения гражданином пенсионного возраста (в том числе досрочно), потеря кормильца, приобретение инвалидности;

- страховая выплата – пенсия, назначаемая гражданину при наступлении страхового случая.

Взаимодействие участников системы ОПС

Система обязательного пенсионного страхования предполагает правовое взаимодействие следующих ее участников:

- страховщик, функции которого в рамках системы ОПС выполняют территориальные органы ПФР;

- страхователь, обязанности которого могут быть возложены на работодателя или самозанятое лицо. Компания в форме юридического лица, имеющая штатных сотрудников и/или нанимающая работников по договорам подряда, выступает по отношению к ним страхователем. Если речь идет о самозанятых лицах (ИП, адвокаты, нотариусы, арбитражные управляющие), то такие субъекты являются страхователями (при наличии наемных работников) или одновременно страхователями и застрахованными (при уплате страховых взносов за себя);

- застрахованное лицо, которым может выступать штатный сотрудник или работник, нанятый в рамках гражданско-правового договора, а также ИП и прочие самозанятые лица, выплачивающие взносы за себя в ПФР.

Читайте также статью о правоотношениях участников ОПС.

Функции субъектов ОПС

Взаимодействие участников системы ОПС осуществляется в рамках функциональных полномочий каждого из субъектов. Обобщенная информация об обязанностях участников ОПС – в таблице ниже:

№ п/п

Субъект системы ОПС

Функциональные обязанности

1

Застрахованное лицо

Основной обязанностью застрахованного лица является предоставление полной и правдивой информации о себе, а именно:

- личные данные (ФИО, дата рождения, место регистрации);

- СНИЛС (при отсутствии – информирование работодателя);

- информация о трудовом стаже, подтвержденная документально.

Также к обязанностям застрахованного относят своевременное информирование работодателя об изменении данных с целью их актуализации (смена ФИО, снятие с регистрации по адресу, утеря СНИЛС, т.п.). Вышеуказанные сведения необходимы для ведения данных персонифицированного учета.

2

Страхователь

Функции страхователя – работодателя можно разделить на 2 группы:

1. Уплата страховых взносов. Работодатель обязан ежемесячно рассчитывать, начислять и уплачивать страховые взносы в ПФР за каждого из штатных и наемных сотрудников.

2. Ведение персонифицированного учета. Обязанность работодателя – отражать и постоянно актуализировать индивидуальные сведения о сотрудниках и передавать их в ПФР в установленной форме.

ИП и другие самозанятые лица также обязаны уплачивать страховые взносы, при этом отчетность в ПФР они подают в упрощенной форме.

3

Страховщик

Государственный пенсионный фонд в лице страховщика консолидирует персонифицированные данные обо всех застрахованных лицах. Кроме того, ПФР гарантирует назначения и выплату страховых взносов при наступлении страхового случая.

Правоотношения участников ОПС

Общую схему взаимоотношений между субъектами системы ОПС можно представить в виде следующего алгоритма:

Этап 1. При поступлении на работу сотрудник (застрахованное лицо) подает работодателю (страхователю) информацию для отражения в сведениях персонифицированного учета.

Этап 2. Работодатель отражает данные индивидуального учета в базе. Выплачивая сотруднику зарплату и прочие вознаграждения, работодатель ежемесячно перечисляет страховые взносы в ПФР. Актуальная информация со сведениями персонифицированного учета подается работодателем ежемесячно до 15-го числа следующего месяца. Читайте также статью об особенностях ведения персонифицированного учета.

Этап 3. При наступлении страхового случая орган ПФР рассчитывает сумму пенсии на основании данных персонифицированного учета, после чего назначает выплату пенсии гражданину.

Что такое СНИЛС застрахованного лица

Факт регистрации гражданина в системе ОПС является наличие присвоенного СНИЛС (страховой номер индивидуального лицевого счета). После получения свидетельства о СНИЛС гражданин признается застрахованным лицом. Также читайте статью о застрахованных лицах в пенсионном фонде.

Кто может получить СНИЛС

В общем порядке застрахованными лицами являются сотрудники, состоящие в официальных трудовых отношениях с работодателем (имеется подписанный трудовой договор). Однако застрахованными лицами также могут выступать:

- ИП без работников при уплате страховых взносов за себя;

- физлица, имеющие сотрудников, но перечисляющие взносы в счет собственного пенсионного страхования.

Вопреки распространенному мнению, застрахованными в ОПС могут быть не только граждане РФ. Лица без гражданства и иностранные подданные также могут оформить СНИЛС при выполнении следующих условий:

- они постоянно проживают и работают на территории РФ;

- у граждан имеется действующая регистрация;

- лица перечисляют взносы в ПФР согласно установленному порядку.

Как оформить СНИЛС

Порядок оформления СНИЛС зависит от того, является ли гражданин наемным работников, или ведет деятельность в рамках ИП (адвокатская, нотариальная деятельность, т.п.).

Обязанность по оформлению СНИЛС для работников возлагается на работодателя. Сведения о работнике, поступившие к работодателю при приеме сотрудника на работу, передаются в ПФР вместе с анкетой. На основании полученных данных ПФР регистрирует гражданина в базе застрахованных лиц и выдает свидетельство о присвоении СНИЛС, которое работник может получить у работодателя.

Самозанятые лица обращаются за СНИЛС самостоятельно. Для этого гражданам необходимо предоставить паспорт и заполненную анкету. Аналогичный порядок использует для граждан, решивших оформить СНИЛС добровольно (например, несовершеннолетние).

Срок выдачи СНИЛС в каждом из вышеперечисленных случае – 15 рабочих дней с момента поступления заявки в ПФР.

В случае смены фамилии гражданин обязан заменить свидетельство о СНИЛС, оформив для этого соответствующий бланк заявления. На основании заявления и документа, подтверждающего смену фамилии (свидетельство о заключении/расторжении брака, т.п.

), а также приложенного свидетельства СНИЛС со старой фамилией, ПФР делает отметку в базе застрахованных лиц, после чего выдает гражданину новое свидетельство со старым номером СНИЛС.

Старое свидетельство СНИЛС признается недействительным и подлежит уничтожению.

Порядок замены СНИЛС аналогичен механизму выдачи свидетельств: сотрудники оформляют документы через работодателя, самозанятые лица обращаются в ПФР самостоятельно.

Оцените качество статьи. Нам важно ваше мнение: