Выходное пособие при сокращении в году: расчет, НДФЛ и страховые взносы

При увольнении гражданина в связи с уходом на пенсию ему законодательно могут быть положены различные компенсации, однако при определенных обстоятельствах увольнения могут полагаться и дополнительные материальные выплаты.

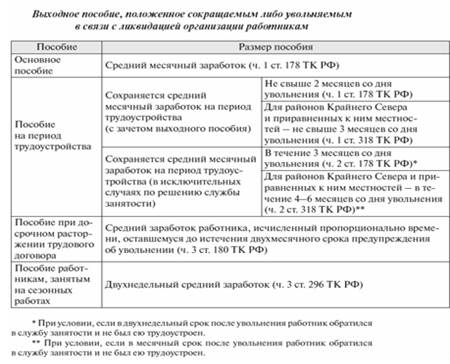

В соответствии с Трудовым кодексом Российской Федерации, если прекращение трудовых отношений происходит по инициативе работодателя по определенным причинам, таких как ликвидация или сокращение штата работников, то работодатель должен выплатить выходное пособие.

Его размер зависит от множества причин и может составлять от двухнедельного среднего заработка до трехмесячного.

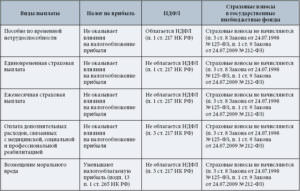

Следует отметить, что с выходного пособия не удерживают НДФЛ, если оно оказывается менее трехкратной суммы средней заработной платы, а также за него не уплачиваются страховые взносы.

Выплата этой компенсации положена всем уволенным, в том числе и пенсионерам, но возможна только при правильном составлении документов на увольнение.

Каждый гражданин в нашей стране вправе в любое время по собственной инициативе оставить свою трудовую деятельность. Это решение может быть принято как по личным обстоятельствам, так и в связи с достижением пенсионного возраста и выходом на заслуженный отдых.

И в первом случае, и во втором работодатель обязан выплатить своему сотруднику при увольнении следующие виды выплат:

- заработную плату;

- компенсацию за неиспользованный отпуск (все неиспользованные отпуска).

Также во многих организациях гражданам, увольняющимся в связи с выходом на пенсию, положены специальные выплаты, но только если это предусмотрено коллективным договором. В отличие от заработной платы и компенсации за отпуск, размер этих выплат законодательно не регулируется, а устанавливаются в соответствии с договором или другими актами организации.

Если увольнение произошло по инициативе работодателя, и было связано с обстоятельствами, предусмотренными Трудовым кодексом РФ (например, сокращение штата или ликвидация предприятия), то гражданин помимо вышеуказанных выплат вправе требовать выходное пособие.

Что такое выходное пособие и когда оно выплачивается

Выходным пособием называются особые денежные выплаты, которые полагаются работникам, в том числе и работающим пенсионерам, при увольнении в определенных случаях. Такие случаи четко прописаны в статье 178 ТК РФ. Согласно Трудовому кодексу работодатель обязан выплатить данное пособие, если увольнение сотрудника связано с:

- ликвидацией организации (месячный заработок);

- сокращением штата (месячный заработок);

- его отказом от перевода на другую работу по медицинским показаниям (заработная плата за две недели);

- призывом на военную службу или альтернативную гражданскую службу (заработная плата за две недели);

- его восстановлением на работе (двухнедельный заработок);

- его отказом от перевода на новое место работы, если работодатель переезжает в другой регион (двухнедельный заработок);

- иными обстоятельствами, предусмотренными Законодательством РФ.

Это пособие представляет собой некую компенсацию утраченного заработка, связанного с вынужденным увольнением. Размер выплачиваемых денежных средств напрямую зависит от причины увольнения и размера заработной платы сотрудника. Также от причины увольнения зависит срок, в течение которого производится выплата выходного пособия.

Выходное пособие при увольнении в связи с выходом на пенсию

На законодательном уровне пенсионеров не выделяют в отдельную от остальных работников категорию, и, соответственно, никаких дополнительных гарантий и денежного обеспечения для лиц пенсионного возраста не предусмотрено. Поэтому при увольнении в связи с выходом на пенсию пенсионеры получают денежные выплаты наравне со всеми.

Само выходное пособие в соответствии с ТК РФ положено только при определенных обстоятельствах и просто при увольнении в связи с уходом на пенсию выплачиваться не будет.

В то же время коллективный договор организации может содержать в себе некоторые пункты, в соответствии с которыми работодатель выплачивает уходящим на пенсию сотрудникам дополнительные выплаты как поощрение за работу. Также на усмотрение работодателя выплаты могут производиться в повышенном размере.

При определенных условиях работодатель имеет право сократить штат работников, чтобы оптимизировать свои организационные расходы. Также законодательство РФ не запрещает работодателю прекратить свою деятельность вовсе (ликвидировать предприятие), уволив всех сотрудников.

И в одном, и в другом случае увольняющиеся граждане, в том числе и пенсионеры, в какой-то мере защищены Трудовым кодексом РФ и имеют право требовать от работодателя выходное пособие в размере его среднего месячного заработка.

Если под сокращение попадает работник, осуществляющий трудовую деятельность по совместительству, то рассчитывать на выходное пособие он может только в том случае, если у него нет основного места работы. В противном случае данная выплата ему не положена.

Некоторым категориям работников выплата пособия предусмотрена в большем размере. К таковым относятся:

- госслужащие, которым при сокращении или ликвидации государственного органа выходное пособие положено в размере четырех среднемесячных зарплат;

- судьи, которым выплачивается пособие в размере шестимесячного заработка.

Также сумму за шесть месяцев могут получить сотрудники, уволенные (сокращенные) из организаций на Крайнем Севере.

В то же время все граждане, занятые в сезонном труде, при сокращении могут рассчитывать только на выходное пособие в размере двухнедельного заработка. А сотрудники, с которыми был заключен договор на срок не более двух месяцев, на данное пособие права не имеют.

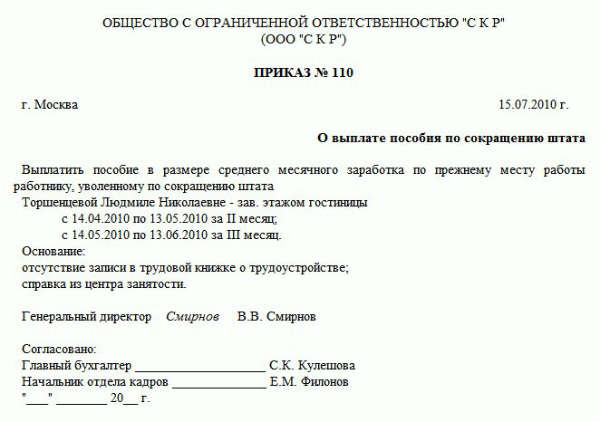

При увольнении по сокращению штатов работодатель обязан выплачивать среднюю месячную заработную плату работнику в течение времени, пока тот ищет работу, но максимум два. Если бывший работник встал на учет в Центр занятости населения в течение двух недель со дня увольнения, но не был трудоустроен, то он вправе рассчитывать на выплату в течение трех месяцев.

В то же время третий месяц выплачивать пособие пенсионерам по старости или по выслуге лет не будут, так как органы занятости безработными их не признают и на учет не поставят. Но те лица, которые получают пенсию по инвалидности, вправе встать на учет, если состояние здоровья позволяет работать.

Некоторые недобросовестные работодатели, пользуясь не знанием законов своих работников, при сокращении штата или ликвидации организации просят написать их заявление на увольнение по собственному желанию.

Это делается для того, чтобы не платить бывшим работникам денежные средства, так как данный способ подразумевает увольнение в обычном порядке и выплату выходного пособия не предусматривает.

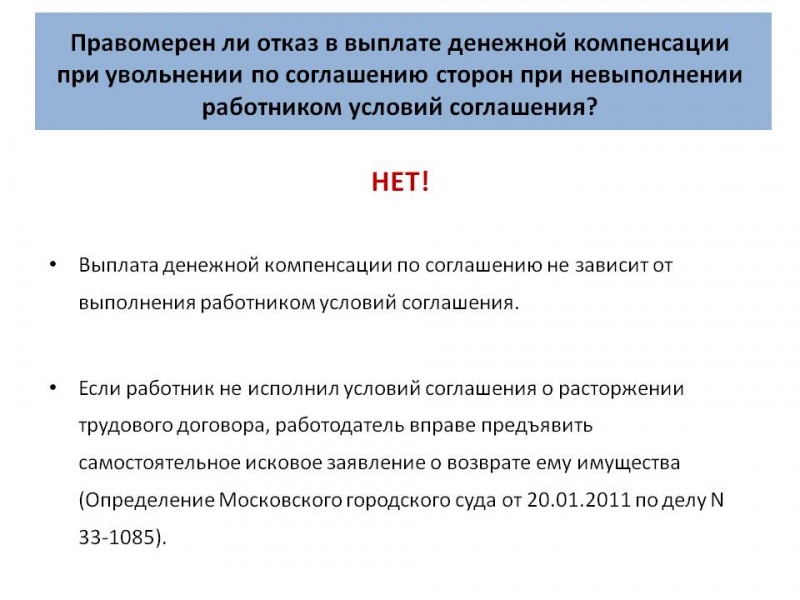

Статьей 78 ТК РФ разрешается расторжение трудового договора по соглашению сторон, при котором работник и работодатель договариваются о том, как лучше им прекратить действие договора.

Несмотря на преимущества данного способа прекращения трудовых отношений, в случае сокращения или ликвидации при увольнении по соглашению следует обратить внимание на то, чтобы в соглашении было прописано — какие виды выплат, когда и в каком размере положены увольняющемуся сотруднику.

В противном случае увольнение произойдет без соответствующих выплат уволенному.

Как пенсионеру рассчитать размер выходного пособия?

При желании работник может самостоятельно рассчитать, сколько ему обязан выплатить работодатель. Для этого необходимы данные расчетных листов по зарплате за предыдущий год. Размер выходного пособия рассчитывается по формуле:

- ВП — выходное пособие;

- ЗП12 — заработная плата за предыдущие 12 месяцев до дня увольнения (без учета отпускных, больничных и т.д.);

- Д1 — количество рабочих дней, отработанных за год до увольнения, не считая периодов отпуска и больничного (в соответствии с производственным календарем);

- Д2 — количество рабочих дней со дня увольнения, которые входят в период выплаты выходного пособия (также по производственному календарю).

Полученная сумма является гарантированной Трудовым кодексом и составляет минимальный размер пособия при увольнении по сокращению. На усмотрение работодателя она может быть увеличена, но не уменьшена.

В нашей стране выходное пособие, так же, как и выплаты при увольнении на пенсию, налогами не облагается, если сумма не превышает трехкратного размера среднемесячного дохода (заработной платы за три месяца). В некоторых случаях разрешается не облагать налогом выплаты в шестикратном размере (уволенные из организаций Крайнего Севера и т.д.).

В противном случае со всех выплат взимается налог на доходы физических лиц в порядке, установленном Законодательством РФ. Однако превышение размера возможно только при условии, что выходное пособие рассчитывалось с учетом положений в коллективном договоре и оказалось выше минимальной суммы, установленной ТК РФ.

В общем случае, выходное пособие, которое предусматривается в рамках ТК РФ, освобождается от уплаты страховых взносов. Однако в случаях, аналогичных уплате НДФЛ, взносы придется произвести:

- Если размер выплаты уволенному сотруднику больше трехкратного размера его заработной платы либо шестикратного для работников Крайнего Севера (в т.ч. приравненных к нему районах).

- Выплата пособия происходит по личной инициативе работодателя.

Выплата единовременного пособия при выходе на пенсию

В соответствии со статьей 140 Трудового кодекса Российской Федерации в случае расторжения трудового договора работодатель обязан выплатить сотруднику-пенсионеру все суммы, которые ему положены, в последний рабочий день, либо на следующий день после того, как уволенный гражданин предъявит требование о расчете.

В случае если пенсионер уволился по соглашению сторон и имеет право на получение выходного пособия, то данное должно быть прописано в соглашении. Также в нем необходимо указать размер и порядок выплаты.

Я уже пять с половиной лет на пенсии, работаю продавцом на частного предпринимателя. Недавно начальник сообщил, что собирается закрывать ИП и предложил мне уволиться по собственному желанию, но сказал, что кроме зарплаты дополнительно выплатит мне деньги, так сказать, компенсацию за моральный ущерб. Какие-то выплаты мне еще положены?

Индивидуальный предприниматель, так же, как и любое другое юридическое лицо, при ликвидации (а закрыть ИП ; это и есть ликвидация) обязан выплатить своим работникам следующие виды выплат:

- заработную плату;

- компенсацию за все неиспользованные отпуска;

- выходное пособие в размере среднемесячной заработной платы;

- иные выплаты, если они прописаны в коллективном договоре и любом другом соответствующем документе.

Если Вас работодатель уволит по своему желанию в связи с ликвидацией ИП, то Вам по закону положены все эти выплаты, включая выходное пособие. Если Вы уволитесь по собственному желанию, то на выходное пособие право теряете, так как увольнение произойдет в обычном порядке.

Можете оформить увольнение по соглашению сторон. Так как начальник предлагает выплатить за моральный ущерб, то Вам нужно составить соответствующее соглашение, в котором обязательно должны быть прописаны сумма и срок выплаты.

Выходное пособие при увольнении в 2018 году ндфл и страховые взносы

Что необходимо выплатить работнику при увольнении Расторжение трудового договора с сотрудником оформляется приказом. В приказе указываются дата и причина окончания работы. На его основании в трудовой книжке должна быть сделана запись об окончании работы в данной организации. В последний рабочий день компания должна выплатить сотруднику независимо от причины увольнения:

- зарплату по последний день работы;

- компенсацию за отпуска, которые не были отгуляны.

В случае сокращения, уходу с работы по состоянию здоровья и иных случаях, поименованных в статье 178 ТК РФ, выплачивается также выходное пособие. Данное начисление при расторжении трудового договора также может быть предусмотрено трудовым договором, например, при окончании работы по соглашению сторон.

Выходное пособие при увольнении сотрудника: ндфл и страховые взносы

Кыргызстан). В программе настроено автоматическое заполнение графы 3б (рис. 2), при условии что в счете-фактуре заполнена графа 1а (рис. 1). Рис. 1 Рис. 2 2. Отчетность по кредиту для Сбербанка можно отправлять в один клик.

Состав отчетов включает в себя бухгалтерский баланс, отчет о финансовых результатах и другие необходимые отчеты для Сбербанка. Сервис отправки отчетов находится в меню программы «Банк и касса», «Отчеты для банков».

Выплаты по больничному листу

- заработная плата — 20 000 рублей;

- срок задержки выплаты — 30 дней;

- ставка рефинансирования в 2016 году — 10,5% (1/300 = 0,035%).

- 0,035% от 20 000 = 7 рублей;

- 7 × 30 = 210 рублей.

Таким образом, учитывая задолженность по заработной плате, работодатель должен выплатить работнику денежные средства в сумме 20 210 рублей, включая задолженность по заработной плате.

Выходное пособие при сокращении в 2018 году: расчет, ндфл и страховые взносы

ВниманиеОтветственность за уклонение от уплаты НДФЛ В законодательстве Российской Федерации содержится информация и рисках неправомерного неудержания или неперечисления налога в пользу бюджета влечёт за собой штрафные санкции: Нарушение законодательства Штрафные санкции Нормативный акт Неудержание или неперечисление налога в пользу бюджета 20% от суммы, подлежащей уплате ст.123 НК РФ Неудержание или неперечисление налога в пользу бюджета в крупных размерах · штраф 100000-300000 рублей или в размере заработной платы за период 1-2 года с лишением права занимать определённые должности на срок до 3 лет; · арест на срок до 6 месяцев или лишение свободы до 2 лет. ст.199 УК РФ Рубрика «Вопросы и ответы» Вопрос №1. Помогите, пожалуйста, разобраться. При сокращении мне пообещали, что выходное пособие будет равно 4-кратному размеру заработной платы, но выплатили меньше.

Удерживается ли ндфл с выходного пособия?

Выходное пособие при увольнении по сокращению: какие полагаются выплаты, размер

Нормами права предусмотрена обязанность работодателя при осуществлении процедуры сокращения выплачивать сотрудникам, с кем расторгаются договора, в установленном размере суммы выходных пособий.

При этом не принимается в расчет, проводится сокращение штата фирмы или численности сотрудников.

Выходное пособие при увольнении по сокращению штатов выдается каждому человеку, с которым производится расторжение по этой причине.

Какие полагаются выплаты при сокращении штата в 2018 году

Когда принято решение по осуществлению сокращения в организации, ее руководство должно помнить, что в такой ситуации нужно произвести сотрудникам такие выплаты, кроме заработка за время последнего месяца:

- Исчисленное на основе показателя среднего заработка выходное пособие.

- При наличии оставшихся дней на отдых – компенсация за неиспользованный отпуск.

- Средний заработок, определенный за месяц, выплачиваемый за период, необходимый уволенным для устройства на новое место, но не свыше двух месяцев (в определении такой выплаты нужно принимать во внимание уже выданное выходное пособие, его следует вычесть из сумм, выплачиваемых для будущего трудоустройства)

Выходное пособие

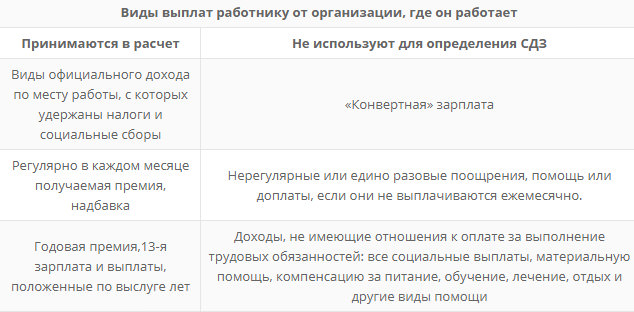

Его следует рассчитывать путем умножения определенного для сотрудника среднего дневного заработка на число дней работы в месяце. В такой ситуации нужно правильно произвести расчет среднедневного заработка.

Периодом для расчета при нахождении средней зарплаты для этих целей является 12 месяцев. К учету принимается зарплата, включающая оклады, премии, доплаты и надбавки и другие суммы, принимаемые к расчету.

Из периода расчета нужно исключать время, когда работник в действительности не выполнял свои обязанности по труду — отпуск, нетрудоспособность, простои, командировки.

бухпроффи

Внимание! Выходное пособие нужно выдавать сотруднику ориентируясь на общие правила выплат в его завершающий день работы.

Компенсация при увольнении

Выдача компенсации исходит из необходимости предоставления сотруднику ежегодного времени отдыха. Размер компенсации за не потраченный отпуск также считается на основе среднего заработка. Он находится в среднем за день, а потом перемножается на число дней оставшегося отпуска.

Когда таких периодов и разновидностей отпуска несколько, то к учету принимается все эти периоды в сумме. Для определения дней ежегодного отпуска принимается алгоритм, согласно которому за каждый месяц трудовой деятельности работнику приходится 2,33 дня отдыха.

Для компенсации устанавливается время выплаты не позже завершающего дня работы сотрудника.

Среднемесячный заработок на период трудоустройства

Данная выплата является второй частью рассмотренного ранее выходного пособия. Это следует выплатить, если для трудоустройства сотруднику потребуется более одного месяца. Когда последующее трудовое соглашение с работником, ранее сокращенным, оформляется в период одного месяца с момента увольнения, то выплата на время трудоустройства не осуществляется.

Значит, чтобы сотрудник мог получить данные суммы, ему нужно не поступать на работу сразу после расторжения предыдущего контракта.

бухпроффи

Внимание! Если уволенный не заключит новый трудовой договор после завершения двух месяцев, он при определенных условиях может рассчитывать еще на один среднемесячный заработок.

Чтобы его получить нужно:

- Оформиться на учет в службе занятости в срок две недели с даты сокращения.

- С даты сокращения прошло три и больше месяца, а новой работы у него нет.

- Решение о выдаче среднего заработка должна вынести служба занятости.

Определение этих выплат выполняется в аналогичном порядке, что и для выходного пособия. Законом установлен период выплат пособия на время трудоустройства не ранее чем два месяца после увольнения (для пособия за третий месяц – не ранее трех месяцев)

В локальных нормативных актах могут предусматривать и иные выплаты. Такие положения может содержать, к примеру, коллективный договор. Если администрация оформляет с сотрудником увольнение по соглашению сторон, то такое расторжение не считается сокращением.

В такой ситуации увольняемому может выплачиваться компенсация при увольнении по соглашению сторон, если условие об этом включено в оформленный документ. Выдача выходного пособия и сумм на время трудоустройства не выполняются. Однако, сотрудник может договориться с администрацией об уровне компенсации в таком объеме, который превысит его трехмесячные средние заработки.

Пример расчета пособия

Бухгалтер Жданова А. И. была уволена по причине сокращения штата 24 января 2018 года. Для определения среднего заработка нужно взять ее доход за предыдущие 12 месяцев, исключить из него периоды отпуска без содержания, больничного, оплачиваемого отпуска. Еще требуется знать число отработанных по факту за это время дней, без дней нахождения в исключенных из расчета периодах.

Используем следующие сведения для расчета:

- Число отработанных дней в действительности — 218;

- Общий размер заработка за это время — 268718 руб.

Средний дневной заработок = общая сумма заработка / число выработанных дней.

СДЗ = 268718 / 218 = 1232,65 руб.

Первый месяц после сокращения длится с 25 января до 24 февраля 2018 года — 21 день работы. Размер выходного пособия за него составит: 1232,65 х 21 = 25885,65 руб.

На следующий день после расторжения договора Жданова А. И. зарегистрировалась в службе занятости.

На второй месяц она не смогла найти работу. В качестве подтверждения она предоставила трудовую книжку, куда не была внесена запись о приеме. Период расчета для второго месяца — с 25 февраля до 24 марта, это 18 дней работы. Размер пособия за него составит: 1232,65 х 18 = 22187,70 руб.

Предположим, что на третий месяц она также не смогла найти работу. Поскольку она зарегистрировалась в службе занятости в первые 2 недели после увольнения, то предприятие выплачивает ей это пособие.

В качестве подтверждения она приносит справку из органа и трудовую. Третий месяц длится с 25 марта до 24 апреля 2018 года, это 22 дня работы. Сумма пособия за месяц составит: 1232,65 х 22 = 27118,30 руб.

Пособие по безработице

Пособие по безработице — это вид помощи от государства, которое предоставляется гражданину, потерявшему работу на время поиска новой. Для того, чтобы получить такую выплату, нужно иметь в прошлом официальное рабочее место, подтвердить факт увольнения и отсутствие работы в настоящее время.

Для получения помощи необходимо подать справку в центр занятости о среднем заработке. Данное пособие ограничено как по своей сумме, так и по времени. Фактически, государство будет осуществлять поддержку максимально до 18 месяцев с момента потери рабочего места.

Величина выплаты каждый год определяется государством, и на данный момент составляет от 850 до 4900 рублей. Кроме этого, в субъектах севера, Сибири, Дальнего Востока могут устанавливаться коэффициенты, на которые корректируется данная сумма.

Точный размер пособия зависит от средней зарплаты гражданина на предыдущем месте работы.

В зависимости от периода оно составляет:

- Первые 3 месяца — 75% от среднего заработка за последние три месяца до сокращения, но не больше максимальной границы;

- Следующие 4 месяца — 60% от средней зарплаты;

- Дальнейшие 5 месяцев — 45% от средней зарплаты.

По истечении этого периода во время еще 6 месяцев выплачивается только минимальное пособие, скорректированное на установленный в регионе коэффициент.

бухпроффи

Внимание! Если при нахождении размера пособия полученная доля от среднего заработка ниже минимальной границы, то выплачивается минимальное пособие.

Налогообложение пособия

НК определяет, что сумму выходного пособия, выплаты за второй и третий месяца после сокращения, а также компенсацию за увольнение раньше наступления зафискированного срока организации могут включать в число «зарплатных» расходов при определении базы налога.

Это могут производить как компании на общем режиме, которые выплачивают налог на прибыль, так и «упрощенцы», какие считают налог по системе «Доходы за вычетом расходов».

Также данные выплаты не будут облагаться налогом НДФЛ и соцвзносами, но только если они находятся в пределах установленного в законе лимита. Такую точку зрения выражает Минфин в своих письмах.

В качестве лимита для такой операции используется:

- Средний заработок в трехкратном объеме для работников в обыкновенных климатических условиях;

- Средний заработок в шестикратном объеме для сотрудников, какие трудятся в условиях Крайнего Севера и приравненных территориях.

Этот лимит является единым, и его размер не зависит от должности, размера зарплаты и иных особенностей.

бухпроффи

Внимание! Если итоговая сумма компенсаций превысит указанный лимит, то с размера превышения нужно удержать НДФЛ и рассчитать страховые взносы.

Что делать, если работодатель не выплачивает выходное пособие

Если сотруднику, после того как выполнено увольнение по сокращению штата, не выплачивается пособие, то он может отправить жалобу:

- В трудинспекцию;

- В прокуратуру;

- В судебную инстанцию.

Первоначально работник может подать заявление в трудинспекцию либо в прокуратуру. Они назначат проверку работодателя, и когда подтвердиться факт нарушения, наложат административный штраф и предписание выплатить задолженность. Если это не поможет, и выплата так и не будет произведена, то тогда можно собирать документы для суда.

Иск на организацию должен подаваться по месту ее нахождения. Точный адрес можно найти в выписке из ЕГРЮЛ. Суд не будет рассматривать заявление, если оно будет оформлено неверно, а также содержать не все необходимые документы.

бухпроффи

Внимание! Плата за судебные расходы при спорах в сфере трудового права с работника не взимается.

Ответственность работодателя

Если организация не выплачивает выходное пособие при увольнении, то ее можно привлечь к административной либо уголовной ответственности. Какая именно наступит, зависит от срока задержки.

Если сразу, при наступлении дня выплаты, работодатель не рассчитался с сотрудником, то наступает административная ответственность за нарушение трудового законодательства.

Она включает:

- Штраф на должностное лицо, либо предпринимателя 1-5 тысяч руб;

- Штраф на организацию 30-50 тысяч руб.

Если такого рода нарушение совершается уже не в первый раз, то размеры наказания возрастают:

- Штраф на должностное лицо, либо предпринимателя 10-20 тысяч руб;

- Штраф на организацию 50-70 тысяч руб.

Административное наказание могут наложить трудинспекция или прокуратура по результатам проверки.

Уголовная ответственность наступит при задержке от 2 месяцев:

- При частичной невыплате сроком от 3 месяцев наступает ответственность от штрафа до 120 тысяч руб., до лишения свободы до 1 года;

- При полной невыплате сроком от 2 месяцев наступает ответственность от штрафа до 500 тысяч рублей до лишения свободы на срок до 3 лет.

Срок в 2 месяца, наряду с умыслом при невыплате пособия является основным отличием уголовной ответственности, от административной.

Ндфл и взносы с выплат при сокращении штата (ленская н.а.)

Дата размещения статьи: 21.05.2015

При увольнении в связи с сокращением штата работник получает особые выплаты. Нужно ли облагать их НДФЛ и страховыми взносами? Если да, то в каком порядке? Ответы на эти и другие вопросы — в статье, подготовленной при участии Е.В. Воробьевой, члена экспертного совета Палаты налоговых консультантов, к. э. н.

При увольнении работника в связи с сокращением численности или штата ему гарантируется несколько обязательных выплат. В их числе:

— заработная плата за фактически отработанное время в месяце увольнения (ч. 1 ст. 140 ТК РФ);

— компенсация за неиспользованный отпуск (ст. 127 ТК РФ);

— выходное пособие (ч. 1 ст. 178 ТК РФ);

— средний заработок на период трудоустройства (ч. 1 и 2 ст. 178 ТК РФ).

Примечание. Порядок и примеры расчета этих выплат по нормам трудового законодательства приведены на с. 46.

В некоторых случаях выплачивается дополнительная компенсация за досрочное расторжение трудовых отношений (ч. 3 ст. 180 ТК РФ).

Трудовым или коллективным договором могут быть предусмотрены особые основания для выплаты выходного пособия, а также повышенные размеры (ч. 4 ст. 178 ТК РФ).

В данной статье рассмотрим нюансы удержания НДФЛ и начисления страховых взносов:

— с выходного пособия;

— среднего заработка на период трудоустройства;

— дополнительной компенсации за досрочное расторжение трудовых отношений.

НДФЛ

Все виды установленных действующим законодательством РФ компенсационных выплат (в пределах норм, определенных законодательством РФ), связанных с увольнением, не подлежат обложению НДФЛ (п. 3 ст. 217 НК РФ).

Примечание. Заработная плата за месяц увольнения и компенсация за неиспользованный отпуск облагаются НДФЛ (пп. 6 п. 1 ст. 208, п. 1 ст. 210 и п. 3 ст. 217 НК РФ).

Исключение в абз. 8 п. 3 ст. 217 Налогового кодекса сделано для выплат в виде:

— выходного пособия;

— среднего месячного заработка на период трудоустройства;

— компенсации руководителю, заместителям руководителя и главному бухгалтеру организации.

Эти выплаты в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, НДФЛ облагаются.

Разберемся, как применять эту норму.

Перечень нормируемых выплат по НДФЛ

На практике возможны разные толкования положения п. 3 ст. 217 Налогового кодекса.

Позиция Минфина России

Удерживается ли НДФЛ с выходного пособия?

Семейное право > Пособия/Выплаты/Льготы > Удерживается ли НДФЛ с выходного пособия?

В ряде случаев работник, расторгающий трудовой договор с работодателем, может рассчитывать на выплату выходного пособия. Данное право обеспечивает ему статья 178 Трудового кодекса Российской Федерации.

Другими словами, выходное пособие – денежное возмещение, которое выплачивается работнику в результате увольнения по причинам, которые от него не зависят.

Такая компенсационная выплата может гарантировать материальное обеспечение такому гражданину на время поиска новой работы.

Наряду с этим многих интересует вопрос: облагается ли выходное пособие НДФЛ и страховыми взносами в 2018 году? Ответ на него мы рассмотрим в этой статье.

Когда и сколько платят выходного пособия?

Но при этом стоит учитывать:

- увольняемые работники будут получать средний заработок на время поиска работы, но не больше двух месяцев с момента увольнения;

- в некоторых особых ситуациях служба занятости может принять решение о выплате средней заработной платы работнику и в течении третьего месяца после увольнения (если уволенный сотрудник обратился в службу занятости 2-х недельный срок, но его не трудоустроили).

В некоторых других обстоятельствах при расторжении трудового договора выходное пособие также полагается, но только в размере двухнедельной заработной платы:

- если работник стал полностью нетрудоспособным (этот вывод был сделан на основании медицинского заключения), то в таком случае ему выплачивают выходное пособие при увольнении по инвалидности;

- если работник не хочет перейти на другую работу, которая ему рекомендована по заключению медиков, или если у данного работодателя такой работы нет;

- если был восстановлен работник, который ранее трудился в этой должности;

- если работник отказался дальше работать по причине изменения условий его трудового договора;

- если работодатель поменял место своего нахождения, а работник не согласен переезжать за ним;

- если работник по призыву ушел в армию.

Как мы увидели, размер выходного пособия напрямую зависит непосредственно от самой причины увольнения, а также от размера прежней заработной платы сотрудника.

Примечательно, что работодатель вправе самостоятельно предусмотреть случаи, при которых он готов выплачивать выходные пособия, а также для них установить повышенный размер, закрепив это документально в коллективном, трудовом договоре, или в отдельном соглашении с работником.

Но в связи с этим возникает вопрос: облагается ли выходное пособие при увольнении НДФЛ?

Стоит отметить, что имеются некоторые нюансы в том, удерживаются ли страховые взносы и НДФЛ в случае увольнения.

На вопрос, облагается ли с выходного пособия НДФЛ при увольнении по соглашению сторон, дается ответ в 3 абзаце 217 статьи Налогового кодекса.

Так, выходное пособие при увольнении работника не облагается страховыми взносами:

- в случае, если это установлено региональным и федеральным законодательством;

- если размер выходного пособия не превышает предела установленных норм.

НДФЛ и страховые взносы удерживаются с выходного пособия, если для этого есть хотя бы одно основание из нижеперечисленных:

Кто обязан выплачивать НДФЛ?

Статья 226 Налогового кодекса Российской Федерации обязывает исчислять и выплачивать в бюджет определённую денежную сумму налога следующих налогоплательщиков:

- организации, которые зарегистрированы в Российской Федерации;

- частные предприниматели (обязаны выплачивать налог как за себя, так и за нанимаемых работников);

- нотариусы, практикующие частным образом;

- адвокаты, которые организовали частные консультации или адвокатские кабинеты;

- обособленные подразделения компаний, у которых головные офисы зарегистрированы в других иностранных государствах, однако подразделения располагаются на территории РФ.

Итак, ответственность за уплату НДФЛ возложена не на самого работника, как налогоплательщика, а непосредственно на работодателя.

Облагаются ли страховыми взносами выходное пособие при сокращении в 2018: особенности и наиболее распространенные ошибки

В настоящее время, когда экономика страны переживает далеко не самые лучшие времена – бизнес пытается оптимизировать свои расходы и обеспечить себе не только достойный уровень существования, но и обозначить перспективы на будущее.

Одни предприятия автоматизируют процессы производства, другие повышают требования к работникам, третьи банально сокращают расходы на оплату труда, что во всех случаях ведёт к сокращению персонала в компании. Во всех случаях руководитель пытается сохранить бизнес, оптимизируя затраты.

Надо достаточно чётко осознавать, что сокращение работников — это не что иное, как расторжение трудового договора по инициативе работодателя (статья 81 Трудового кодекса РФ), поэтому в данном вопросе нельзя допустить ошибок во избежание проблем с законодательством.

В данной статье мы рассмотрим облагаются ли страховыми взносами выходное пособие при сокращении.

Выходные пособия при сокращении

В целом, процедура сокращения персонала — очень затратный проект для предприятия, поэтому многие руководители стараются избежать этого, предлагая работникам написать заявление об увольнении по собственному желанию, но не все сотрудники поддаются этим уговорам, да, собственно говоря, это и неправильно.

Есть ещё одна возможность избежать достаточно серьёзных расходов – предложить работнику другую, вакантную, должность в этой же организации, но здесь работник вправе отказаться от данного предложения. В этом случае процедура сокращения неизбежна.

Данная статья поможет руководителю избежать серьёзных ошибок при планировании и реализации расходов на процедуру сокращения штатов.

Этапы процедуры сокращения работников

Итак, в законодательстве достаточно чётко установлена последовательность этапов процедуры сокращения работников (в данном материале мы не рассматриваем такую работу на предприятии, как создание комиссии для проведения процедуры сокращения, проведение общего собрания трудового коллектива и т.д.):

1 этап – УВЕДОМИТЕЛЬНЫЙ: всем работникам, подлежащим сокращению, выдаётся уведомление лично в руки и под подпись ровно за 2 месяца до даты расторжения договора по инициативе работодателя (ст.180 ТК РФ);

2 этап – ПРИКАЗНОЙ: руководитель издаёт приказ об увольнении до даты расторжения договора, где работник ставит свою подпись об ознакомлении с данным документом (копия приказа подшивается в личное дело сотрудника);

3 этап – МАТЕРИАЛЬНЫЙ: в день расторжения трудового договора с работником работодатель обязан произвести все выплаты, закреплённые законодательством, а именно ст.84.1., ст.140 Трудового кодекса РФ, а именно:

- работнику выплачивается вся заработная плата за фактически отработанное время с учётом всех компенсационных, стимулирующих, премиальных выплат;

- если сотрудник не использовал отпуск, то выплачивается компенсация за все неиспользованные отпускные периоды;

- всем работникам, без исключения, выплачивается выходное пособие в размере среднего месячного заработка (в некоторых случаях размер выходного пособия может достигать шестикратного размера средней месячной заработной платы и более);

- если сотрудник по каким-либо причинам принял решение о расторжении трудового договора до истечения двухмесячного срока уведомления об увольнении, то такому работнику положено выплатить дополнительную компенсацию в размере среднего месячного заработка.

Сроки и размеры выплат после расторжения трудового договора

В день расторжения трудового договора с работником выплаты не заканчиваются. Согласно статье 178 Трудового кодекса РФ сотруднику необходимо выплачивать выходное пособие в следующем объёме и в следующие сроки:

Сроки

Выплаты

В день увольнения

Средний месячный заработок

Второй месяц (на период трудоустройства)

Средний месячный заработок

Третий месяц (по решению органа службы занятости населения при условии, если в двухнедельный срок после увольнения работник обратился в этот орган и не был им трудоустроен)

Средний месячный заработок

Например:

Сокращение на работе: права работника, выплаты и компенсации

Сокращение рабочего штата является одним из способов корректировки численности персонала и затрат, осуществляемых на его содержание. Виду этого увольнения по данной причине достаточно распространены. Поэтому, при сокращении на работе в 2018 году работнику необходимо знать права и перечень выплат, ему полагающихся.

Для увольнения любого сотрудника у нанимателя должны иметься веские причины. Существует ряд оснований, обуславливающих правомерность сокращения и последующего увольнения подчиненных:

При сокращении на работе права работника могут быть нарушены. В связи с этим рекомендуется детально изучить законодательную базу, регламентирующую этот вопрос, в частности, ст. 178 ТК РФ, фиксирующую следующие права трудящегося при сокращении:

Задержка выдачи компенсационных сумм и выходных пособий запрещена. В случае просрочки уволенное лицо может обратиться в судебную инстанцию с требованием защитить его права, либо потребовать от нанимателя неустойку. Объем возмещений, в таких обстоятельствах, составит 1/300 ставки рефинансирования ЦБ РФ за каждый пропущенный день.

Как уже говорилось, права работника при сокращении штатов защищает Трудовой Кодекс России. Этим же нормативом предусматривается ряд лиц, которых неправомерно сокращать при условии, что компания или предприятие не ликвидируются. К таким субъектам относятся:

- сотрудники, находящиеся в состоянии временной нетрудоспособности, что является документально подтвержденным фактом;

- трудоустроенные субъекты, которые еще не достигли совершеннолетия;

- на основании ст. 256 ТК РФ, сокращению не подлежат женщины, находящиеся в отпуске по БиР или по уходу за малышом до полутора лет;

- сотрудницы, ожидающие появление ребенка;

- трудоустроенные женщины, которые воспитывают малолетних отпрысков младше 3-х лет, а также субъекты, которые являются единственным родителем;

- лица, опекающие несовершеннолетнего субъекта с ограниченными возможностями;

- субъекты, находящиеся в регулярном оплачиваемом отпуске, либо в отпуске, который не предполагает финансовое обеспечение со стороны нанимателя;

- родителя, считающегося многодетным, если второй супруг не трудоустроен;

- участники профсоюза.

В условиях, если субъект считает, что его увольнение не является законным, он вправе направиться с исковым заявлением в суд. Эту процедуру правомерно осуществлять даже после расторжения трудового контракта. Если суд постановит, что увольнение действительно является незаконным, лицо будет восстановлено в должности.

Виды выплат при сокращении штата в 2018 году

До начала процедуры увольнения работник будет предупрежден о данном факте за два месяца до окончательного расчета. Исходя из положений трудового законодательства, выплатами при увольнении в рассматриваемых обстоятельствах являются следующие суммы:

Помимо этого, сотрудник вправе претендовать на следующие виды добавочных выплат:

Так, выплаты, назначаемые сотрудникам, делятся на такие категории:

Особенности выходного пособия при сокращении штата

ТК РФ постановляет, что в права работника при сокращении штата входит право на получение выходного пособия от нанимателя.

Положениями ТК РФ предусматривается, что объем пособия может быть больше установленного размера, если наниматель фиксирует это в локальном нормативе. Например, подобные преференции могут обеспечиваться за длительный труд на конкретном предприятии или за особые профессиональные заслуги.

Исходя из ст. 178 ТК РФ, лицо может также получить пособие от нанимателя в последующие 2 месяца, если не найдет работу. Однако, в данном вопросе имеются такие нюансы:

- работник, чье трудовое соглашение носило срочный характер (то есть, документ был оформлен на период менее 2-х месяцев) не вправе рассчитывать на получение этого пособия;

- исходя из положений ст. 296 ТК РФ, лицу, трудящемуся на сезонных работах, пособие обеспечивается в объеме двухнедельного дохода, а не месячного;

- если лицо проживает на территориях Крайнего Севера или местностях, приравненных к ним, то максимальный период выплаты пособия составляет не 3 месяца, а полгода;

- если происходит сокращение штата сотрудников управленческого аппарата в государственных учреждениях, определен не только минимальный, но и максимальный размер пособия. Так, максимальный объем выплаты не должен быть больше тройного среднемесячного дохода лица;

- при отстранении от должности работающего пенсионера выходное пособие может быть выплачено не более двух раз. Предполагается, что пенсионное обеспечение уже является способом материальной поддержки граждан, потерявших работу.

Порядок оформления выплат при сокращении штата

При сокращении персонала компании-нанимателю необходимо следовать такому порядку действий:

Практика показывает, что в условиях, когда возникают конфликтные ситуации, обеспечение доказательств правомерности увольнения является обязанностью управленца.

После увольнения работник имеет, в среднем, 2 месяца на поиск нового места трудоустройства. В случае, если за этот период работа не будет найдена, предоставление пособия от бывшего нанимателя прекращается. Затем субъект вправе претендовать только на пособие по безработице от центра занятости.

Особенности досрочного сокращения сотрудника

Законодательством также защищаются права работника при сокращении штатов в досрочном порядке. Под досрочным увольнением понимается отстранение субъекта от занимаемой должности в двухмесячный период с даты его оповещения о предстоящей процедуре.

В этом случае все выплаты, положенные при стандартном процессе увольнения, сохраняются за субъектом.

В условиях досрочного расторжения трудового контракта должно быть получено письменное согласие увольняемого подчиненного.

Заявление на увольнение по собственному желанию и согласие на досрочное увольнение ─ два разных документа.

Порядок досрочного увольнения заключается в следующем:

Если субъект напишет заявление на увольнение по собственному желанию даже при условии, что он уже оповещен о предстоящем увольнении, его право на получение компенсационных сумм ликвидируется, так как причиной увольнения считается волеизъявление сотрудника.

Порядок расчета выходного пособия заключается в следующем:

Исходя из ст. 217 НК РФ, налогообложению не подвергаются такие суммы:

- выходное пособие;

- выплаты, назначаемые субъекту в первые 2 или 3 месяца после отстранения от должности;

- компенсационные суммы управленцам, их замам, а также главбуху.

Из указанного правила имеется исключение. В условиях, если суммарная выплата превышает тройной трехмесячный доход лица, налогообложению подлежит сумма превышения.

Также важно отметить, что при сокращении сотрудника, являющегося плательщиком алиментов, из пособия, назначаемого на следующие два месяца после увольнения, удержания не будут осуществлены (если алименты полагаются родственникам, жене, родителям или детям, достигшим 18 лет, на различных основаниях). Алименты с пособия отчисляются только на несовершеннолетних отпрысков.

Важно отметить, что при сокращении плательщика алиментов наниматель должен выполнить следующие действия:

Помимо рассмотренного, важными обстоятельствами является сокращение при ликвидации компании. В таких условиях, порядок действий нанимателя таков:

Прочие особенности осуществления процедуры увольнения остаются идентичными.

Таким образом, сотрудники, которых увольняют в 2018 году ввиду сокращения штата, имеют право на ряд компенсационных выплат и выходное пособие. Нанимателю и подчиненным рекомендуется быть ознакомленным с порядком осуществления данной процедуры, чтобы избежать сложностей, способных привести к судебным разбирательствам.

(15